иҙўз»Ҹж•°жҚ®еә“ on Nostr: д»ҺеҲ©ж¶ҰеҲ°зҺ°йҮ‘жөҒпјҢиҖҒиӣ®й”ҷеңЁе“ӘйҮҢпјҹ ...

д»ҺеҲ©ж¶ҰеҲ°зҺ°йҮ‘жөҒпјҢиҖҒиӣ®й”ҷеңЁе“ӘйҮҢпјҹ

зңӢеҲ°иҖҒиӣ®е’ҢзІүдёқдәүи®әжҲҝең°дә§е…¬еҸёеҮәй—®йўҳзҡ„дё»иҰҒеҺҹеӣ пјҢз”ұдәҺзјәд№ҸеҹәзЎҖзҹҘиҜҶпјҢиҖҒиӣ®еҸӘиғҪз”Ёиӣ®жЁӘдёәиҮӘе·ұиҫ©и®әгҖӮз”ұдәҺдёҚзҹҘйҒ“зҺ°йҮ‘жөҒзҡ„жқҘйҫҷеҺ»и„үпјҢиҖҒиӣ®еӣәжү§зҡ„и®ӨдёәпјҢжҳҜжҲҝең°дә§е…¬еҸёйҖҡиҝҮеӯҗе…¬еҸёе…іиҒ”дәӨжҳ“иҙўеҠЎйҖ еҒҮпјҢеҲ©ж¶ҰдёҚи¶ід»ҘиҰҶзӣ–еҖәеҠЎжҲҗжң¬пјҢйҖ жҲҗжҲҝең°дә§е…¬еҸёзҺ°йҮ‘жөҒеҮәй—®йўҳгҖӮ

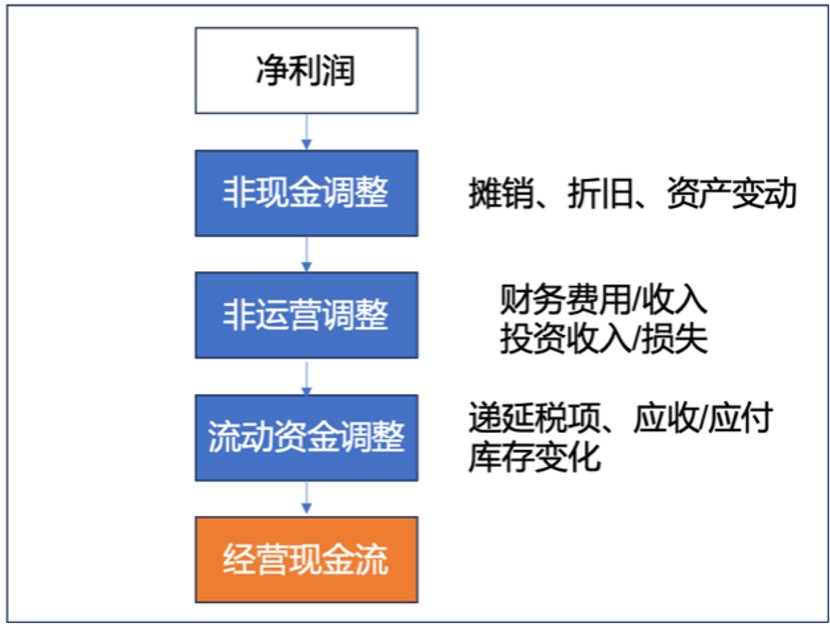

дёӢйқўе°ұд»Һиҙўз»ҸеҹәзЎҖзҹҘиҜҶејҖе§ӢпјҢеҲҶжһҗдёҖдёӢд»ҺеҲ©ж¶ҰеҲ°зҺ°йҮ‘жөҒзҡ„иҝҮзЁӢгҖӮ

еҲ©ж¶ҰеҫҲйҮҚиҰҒпјҢдҪҶжҳҜпјҢеҲ©ж¶ҰеҸӘдёҚиҝҮжҳҜдёҖдёӘдјҡи®Ўж•°еӯ—пјҢжҳҜзәёдёҠеҜҢиҙөпјҢдёҚжҳҜзңҹйҮ‘зҷҪ银гҖӮд»ҺеҲ©ж¶ҰеҲ°з»ҸиҗҘзҺ°йҮ‘жөҒзҡ„иҪ¬жҚўиҝҮзЁӢе°ұжҳҜд»ҺзәёдёҠеҜҢиҙөеҲ°зңҹйҮ‘зҷҪ银зҡ„иҝҮзЁӢгҖӮ

йқһзҺ°йҮ‘и°ғж•ҙ

з”ұдәҺдјҡи®ЎеҮҶеҲҷдёӯеҫҲеӨҡжҲҗжң¬дёҺиҙ№з”ЁйғҪжҳҜйқһзҺ°йҮ‘зҡ„пјҢиҝҷдәӣйқһзҺ°йҮ‘зҡ„йғЁеҲҶиҝҳиҰҒи°ғж•ҙеӣһжқҘгҖӮ

ж‘Ҡй”ҖпјҡжҜ”еҰӮе…¬еҸёзҡ„иҪҜ件еҺҹд»·90еқ—й’ұпјҢ3е№ҙеҗҺеӨұж•ҲпјҢжҢүз…§жҜҸе№ҙ1/3ж‘Ҡй”ҖгҖӮжҜҸе№ҙ30еқ—й’ұи®Ўе…ҘжҲҗжң¬жҲ–иҖ…иҙ№з”ЁгҖӮдҪҶжҳҜпјҢиҝҷ30еқ—й’ұдёҚжҳҜжҜҸе№ҙиҠұеҮәеҺ»зҡ„зңҹйҮ‘зҷҪ银пјҢеҸӘжҳҜдјҡи®Ўзҡ„и®°иҙҰеҠһжі•гҖӮжүҖд»ҘеңЁи®Ўз®—з»ҸиҗҘзҺ°йҮ‘жөҒж—¶иҰҒеҠ еӣһжқҘгҖӮ

жҠҳж—§пјҡжҜ”еҰӮдҪ з”ЁиҮӘе·ұзҡ„жҲҝеӯҗејҖдёӘе°Ҹеә—пјҢжҢүз…§дјҡи®ЎеҮҶеҲҷпјҢжҲҝеұӢзҡ„жҠҳж—§д№ҹиҰҒи®Ўе…ҘжҲҗжң¬жҲ–иҙ№з”ЁгҖӮдҪҶжҳҜпјҢиҝҷд№ҹдёҚжҳҜиҠұеҮәеҺ»зҡ„зңҹйҮ‘зҷҪ银пјҢжүҖд»Ҙд№ҹиҰҒеҠ еӣһжқҘгҖӮ

иө„дә§еҸҳеҠЁпјҡжҜ”еҰӮжңәеҷЁжҠҘеәҹеҚ–еәҹй“ҒпјҢд»·ж јдҪҺдәҺиҙҰйқўж®ӢеҖј100еқ—й’ұгҖӮиҝҷ100еқ—иҰҒжҢүдјҡи®ЎеҮҶеҲҷи®Ўе…ҘжҚҹеӨұгҖӮдҪҶжҳҜпјҢиҝҷд№ҹдёҚжҳҜзңҹйҮ‘зҷҪ银зҡ„жҚҹеӨұпјҢжүҖд»Ҙд№ҹиҰҒеҠ еӣһжқҘгҖӮ

йқһиҝҗиҗҘи°ғж•ҙ

иҝҷдёӘеҘҪзҗҶи§ЈпјҢиҙўеҠЎе’ҢжҠ•иө„зӣёе…ізҡ„收е…ҘжҲ–иҙ№з”ЁжҚҹеӨұиҰҒд»ҺиҝҗиҗҘзҺ°йҮ‘жөҒдёӯеү”еҮәеҺ»гҖӮеҪ“然пјҢзҫҺеӣҪзҡ„дјҡи®ЎеҮҶеҲҷе’ҢеӣҪйҷ…дјҡи®ЎеҮҶеҲҷеңЁиҝҷзӮ№дёҠдёҚеӨӘдёҖж ·пјҢе°ұдёҚз»ҶиҜҙдәҶгҖӮ

жөҒеҠЁиө„йҮ‘и°ғж•ҙ

иҝҷдёҖзӮ№е®һйҷ…дёҠеҫҲйҮҚиҰҒпјҢдҪҶеҸҲжңҖе®№жҳ“иў«еҝҪи§ҶгҖӮдёҖдёӘдјҒдёҡеҚідҪҝдәҸжҚҹд№ҹдёҚдёҖе®ҡжҳҜзңҹйҮ‘зҷҪ银зҡ„дәҸжҚҹгҖӮдҪҶжҳҜпјҢжөҒеҠЁиө„йҮ‘зҡ„еҸҳеҢ–иӮҜе®ҡжҳҜзңҹйҮ‘зҷҪ银зҡ„еҸҳеҢ–гҖӮжөҒеҠЁиө„йҮ‘жңҖж ёеҝғзҡ„жҰӮеҝөе°ұжҳҜвҖңзҺ°йҮ‘иҪ¬жҚўе‘ЁжңҹвҖқзҡ„жҰӮеҝөгҖӮ

дёӢйқўдёҫдёҖдёӘе®һйҷ…зҡ„дҫӢеӯҗпјҡ

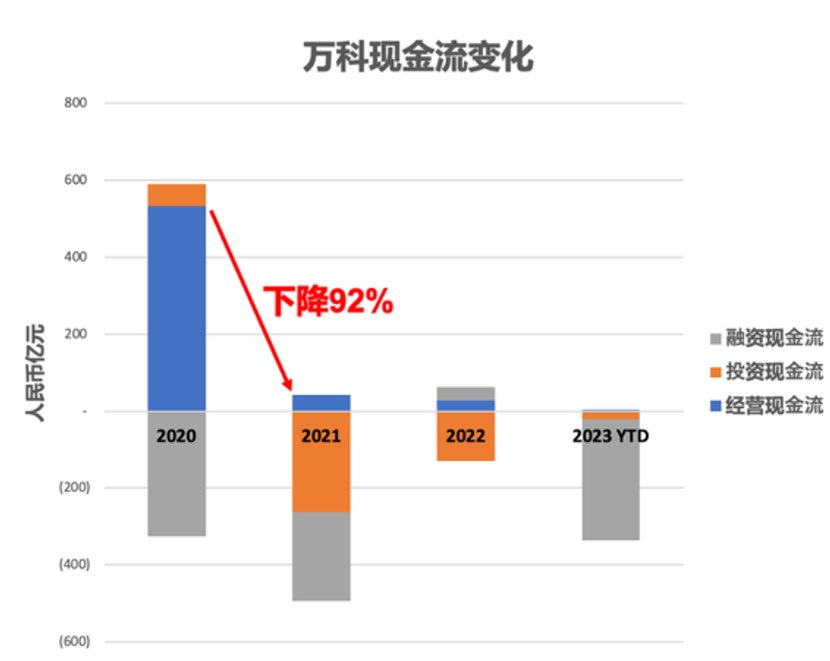

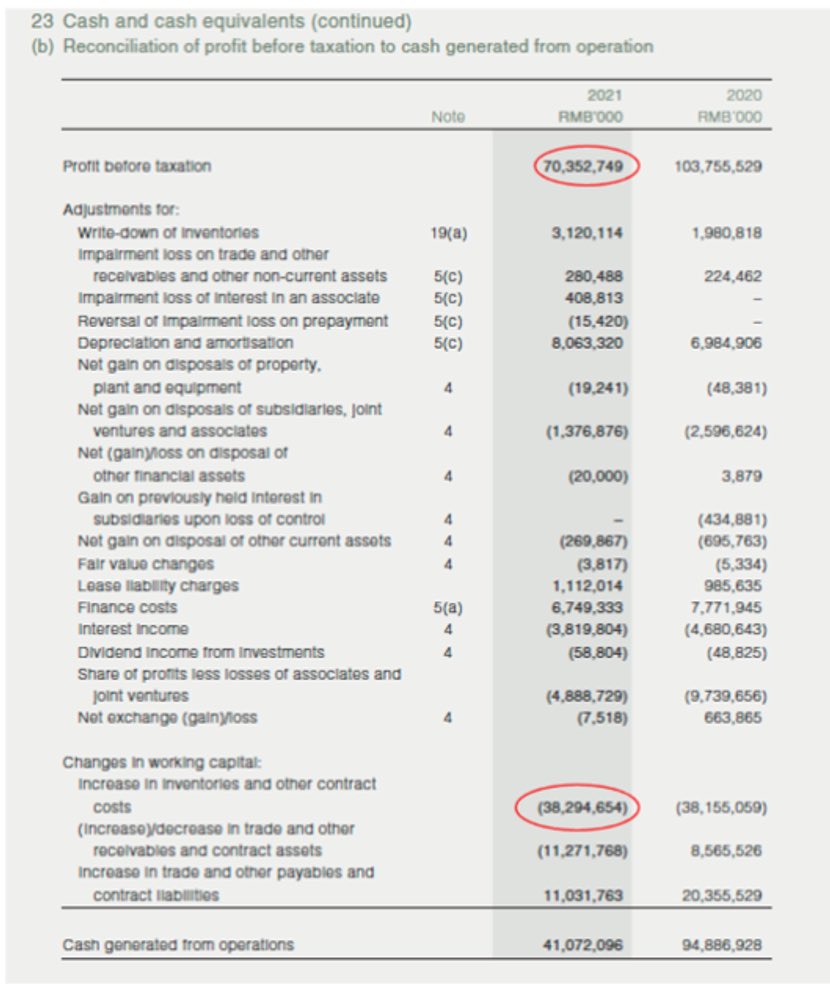

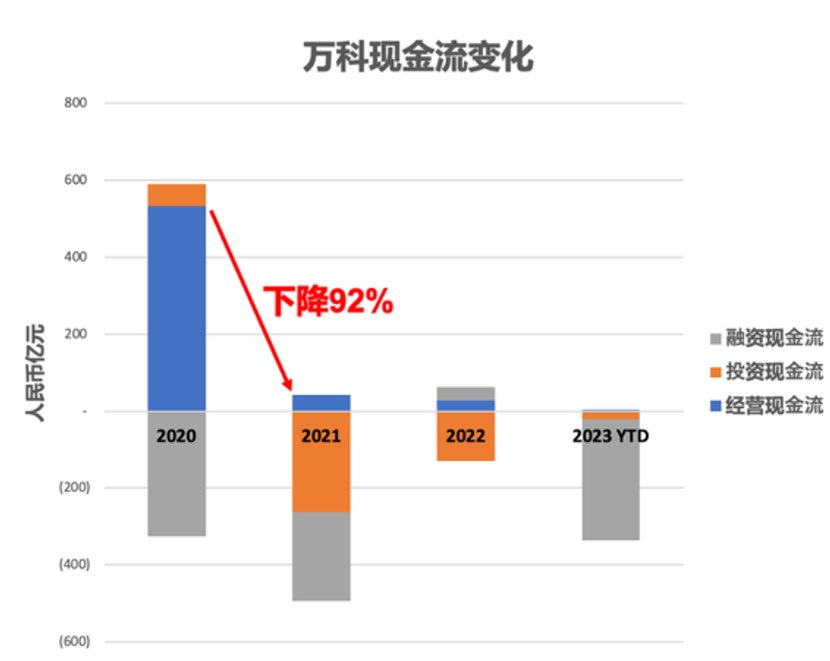

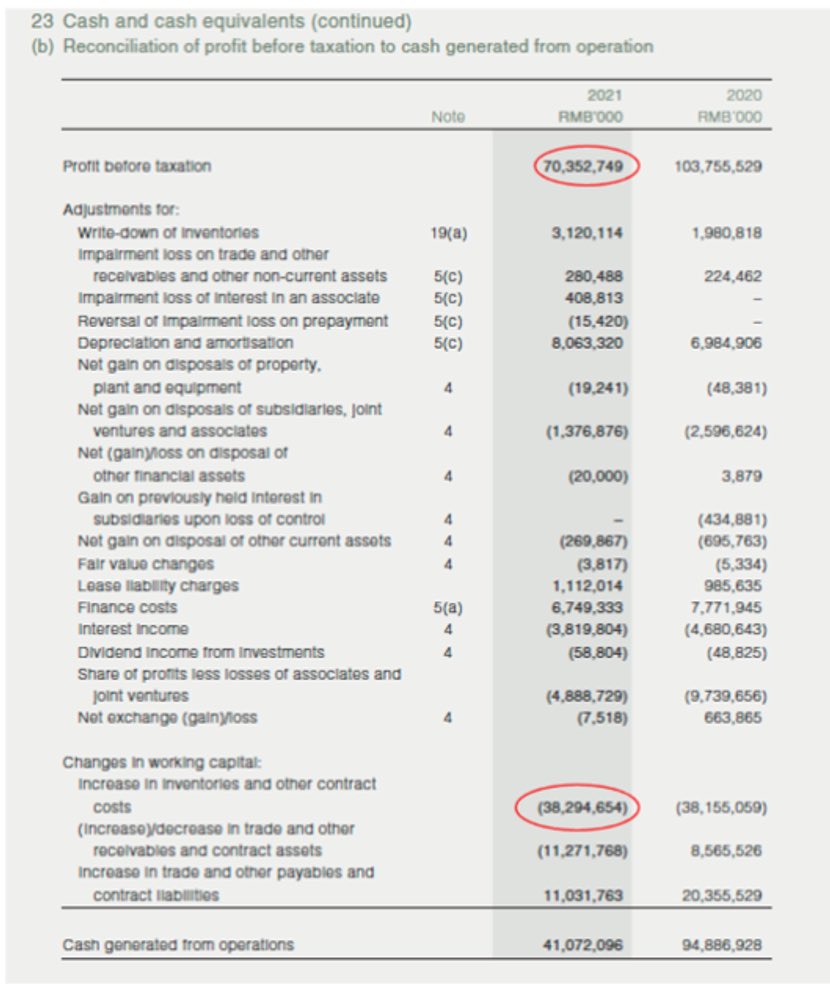

дёҮ科2021е№ҙз»ҸиҗҘзҺ°йҮ‘жөҒдёӢйҷҚдәҶ92%пјҢеҮәзҺ°дәҶеҫҲеӨ§зҡ„й—®йўҳгҖӮдҪҶжҳҜпјҢиҝҷжҳҜз”ұдәҺеҲ©ж¶ҰдёӢйҷҚеҜјиҮҙзҡ„еҗ—пјҹ

еҰӮжһңд»”з»ҶеҲҶжһҗдёҮ科зҡ„зҺ°йҮ‘жөҒйҮҸиЎЁпјҢе°ұдјҡеҸ‘зҺ°2021е№ҙпјҢдёҮ科зҡ„зЁҺеүҚеҲ©ж¶ҰеҸӘдёӢйҷҚдәҶ32%е·ҰеҸігҖӮдҪҶжҳҜпјҢз»ҸиҝҮжөҒеҠЁиө„йҮ‘и°ғж•ҙпјҢжҜ”еҰӮеә“еӯҳеўһеҠ пјҢеә”收еўһеҠ пјҢеә”д»ҳеҮҸе°‘пјҢжңҖз»Ҳз»ҸиҗҘдә§з”ҹзҡ„зҺ°йҮ‘жөҒдёӢйҷҚдәҶ57%гҖӮ

жңҖеҗҺпјҢеӣ дёәе®һйҷ…ж”Ҝд»ҳзҡ„зЁҺйҮ‘дёӢйҷҚдёҚеӨ§пјҢз»ҸиҗҘдә§з”ҹзҡ„еҮҖзҺ°йҮ‘жөҒдёӢйҷҚдәҶ92%гҖӮ

дёҮ科зҡ„дҫӢеӯҗпјҢ并дёҚдё»иҰҒжҳҜеӯҗе…¬еҸёе…іиҒ”дәӨжҳ“йҖ жҲҗзҡ„еҲ©ж¶ҰдёӢйҷҚпјҢеҜјиҮҙзҺ°йҮ‘жөҒдёӢйҷҚпјҢиҖҢжҳҜеә”收/еә”д»ҳд»ҘеҸҠеә“еӯҳиҝҷдәӣжөҒеҠЁиө„йҮ‘зҡ„еҸҳеҢ–пјҢжңҖз»ҲеҜјиҮҙз»ҸиҗҘзҺ°йҮ‘жөҒдёӢйҷҚ92%гҖӮ

еҪ“然пјҢиҝҷдәӣеҲҶжһҗйғҪжҳҜеҫ®и§Ӯзҡ„иҙўеҠЎеҲҶжһҗпјҢзҺ°йҮ‘жөҒеҲҶжһҗпјҢ并没жңүж¶үеҸҠзҺ°йҮ‘жөҒеҸҳеҢ–зҡ„е®Ҹи§Ӯеӣ зҙ е’Ңеә•еұӮйҖ»иҫ‘гҖӮе®һйҷ…дёҠпјҢжҳҜж”ҝеәңзҡ„ж¶Ёд»·еҺ»еә“еӯҳж”ҝзӯ–пјҢеӮ¬з”ҹдәҶдәәзұ»еҺҶеҸІдёҠжңҖеӨ§зҡ„жҲҝең°дә§жіЎжІ«пјҢи®©жүҖжңүжҲҝең°дә§е…¬еҸёйғҪзҠҜй”ҷпјҢй”ҷиҜҜе®үжҺ’дәҶиө„жң¬пјҢеӨ§йҮҸд№°ең°пјҢеӨ§йҮҸе»әжҲҝпјҢз»“жһңжіЎжІ«з ҙиЈӮпјҢеӨ§е‘ЁжңҹйҖҶиҪ¬пјҢйҖ жҲҗеә“еӯҳиҝҮй«ҳпјҢжҲҝеӯҗеҚ–дёҚеҮәеҺ»пјҢеҚҙеҚ з”ЁдәҶеӨ§йҮҸжөҒеҠЁиө„йҮ‘пјҢз»ҸиҗҘзҺ°йҮ‘жөҒеҮ д№ҺеҪ’йӣ¶пјҢдҪҶеҖҹзҡ„еҖәеҚҙеҝ…йЎ»иҝҳпјҢиһҚиө„зҺ°йҮ‘жөҒеӨ§йҮҸжөҒеҮәпјҢзҺ°йҮ‘жөҒжһҜз«ӯиҖҢжӯ»гҖӮ

еҰӮжһңжҠҠдёӯеӣҪжҲҝең°дә§зҡ„й—®йўҳйғҪеҪ’з»“еҲ°жҲҝең°дә§е…¬еҸёиҙўеҠЎйҖ еҒҮпјҢе®һйҷ…дёҠжҳҜйҒҝйҮҚе°ұиҪ»пјҢжүҫжӣҝзҪӘзҫҠгҖӮеӨ§е‘ЁжңҹйҖҶиҪ¬пјҢжҲҝең°дә§жіЎжІ«з ҙиЈӮпјҢжңҖз»ҲйҖ жҲҗжҲҝең°дә§е…¬еҸёзҺ°йҮ‘жөҒжһҜз«ӯпјҢжүҖжңүдәәйғҪзҠҜй”ҷпјҢиҖҢдёҚжҳҜдёӘеҲ«жҲҝең°дә§е…¬еҸёйҖ еҒҮзҡ„й—®йўҳгҖӮеҲҶжё…дё»ж¬ЎпјҢд»Һеҫ®и§ӮеҲ°е®Ҹи§ӮпјҢдёҖжӯҘжӯҘеҲҶжһҗпјҢжүҚиғҪжӣҙжҺҘиҝ‘дәӢе®һзңҹзӣёгҖӮйҖ»иҫ‘зҡ„еҠӣйҮҸпјҢиҝңиҝңеӨ§дәҺиӣ®жЁӘж— зҗҶгҖӮ

иҙқд№җж–Ҝ

зңӢеҲ°иҖҒиӣ®е’ҢзІүдёқдәүи®әжҲҝең°дә§е…¬еҸёеҮәй—®йўҳзҡ„дё»иҰҒеҺҹеӣ пјҢз”ұдәҺзјәд№ҸеҹәзЎҖзҹҘиҜҶпјҢиҖҒиӣ®еҸӘиғҪз”Ёиӣ®жЁӘдёәиҮӘе·ұиҫ©и®әгҖӮз”ұдәҺдёҚзҹҘйҒ“зҺ°йҮ‘жөҒзҡ„жқҘйҫҷеҺ»и„үпјҢиҖҒиӣ®еӣәжү§зҡ„и®ӨдёәпјҢжҳҜжҲҝең°дә§е…¬еҸёйҖҡиҝҮеӯҗе…¬еҸёе…іиҒ”дәӨжҳ“иҙўеҠЎйҖ еҒҮпјҢеҲ©ж¶ҰдёҚи¶ід»ҘиҰҶзӣ–еҖәеҠЎжҲҗжң¬пјҢйҖ жҲҗжҲҝең°дә§е…¬еҸёзҺ°йҮ‘жөҒеҮәй—®йўҳгҖӮ

дёӢйқўе°ұд»Һиҙўз»ҸеҹәзЎҖзҹҘиҜҶејҖе§ӢпјҢеҲҶжһҗдёҖдёӢд»ҺеҲ©ж¶ҰеҲ°зҺ°йҮ‘жөҒзҡ„иҝҮзЁӢгҖӮ

еҲ©ж¶ҰеҫҲйҮҚиҰҒпјҢдҪҶжҳҜпјҢеҲ©ж¶ҰеҸӘдёҚиҝҮжҳҜдёҖдёӘдјҡи®Ўж•°еӯ—пјҢжҳҜзәёдёҠеҜҢиҙөпјҢдёҚжҳҜзңҹйҮ‘зҷҪ银гҖӮд»ҺеҲ©ж¶ҰеҲ°з»ҸиҗҘзҺ°йҮ‘жөҒзҡ„иҪ¬жҚўиҝҮзЁӢе°ұжҳҜд»ҺзәёдёҠеҜҢиҙөеҲ°зңҹйҮ‘зҷҪ银зҡ„иҝҮзЁӢгҖӮ

йқһзҺ°йҮ‘и°ғж•ҙ

з”ұдәҺдјҡи®ЎеҮҶеҲҷдёӯеҫҲеӨҡжҲҗжң¬дёҺиҙ№з”ЁйғҪжҳҜйқһзҺ°йҮ‘зҡ„пјҢиҝҷдәӣйқһзҺ°йҮ‘зҡ„йғЁеҲҶиҝҳиҰҒи°ғж•ҙеӣһжқҘгҖӮ

ж‘Ҡй”ҖпјҡжҜ”еҰӮе…¬еҸёзҡ„иҪҜ件еҺҹд»·90еқ—й’ұпјҢ3е№ҙеҗҺеӨұж•ҲпјҢжҢүз…§жҜҸе№ҙ1/3ж‘Ҡй”ҖгҖӮжҜҸе№ҙ30еқ—й’ұи®Ўе…ҘжҲҗжң¬жҲ–иҖ…иҙ№з”ЁгҖӮдҪҶжҳҜпјҢиҝҷ30еқ—й’ұдёҚжҳҜжҜҸе№ҙиҠұеҮәеҺ»зҡ„зңҹйҮ‘зҷҪ银пјҢеҸӘжҳҜдјҡи®Ўзҡ„и®°иҙҰеҠһжі•гҖӮжүҖд»ҘеңЁи®Ўз®—з»ҸиҗҘзҺ°йҮ‘жөҒж—¶иҰҒеҠ еӣһжқҘгҖӮ

жҠҳж—§пјҡжҜ”еҰӮдҪ з”ЁиҮӘе·ұзҡ„жҲҝеӯҗејҖдёӘе°Ҹеә—пјҢжҢүз…§дјҡи®ЎеҮҶеҲҷпјҢжҲҝеұӢзҡ„жҠҳж—§д№ҹиҰҒи®Ўе…ҘжҲҗжң¬жҲ–иҙ№з”ЁгҖӮдҪҶжҳҜпјҢиҝҷд№ҹдёҚжҳҜиҠұеҮәеҺ»зҡ„зңҹйҮ‘зҷҪ银пјҢжүҖд»Ҙд№ҹиҰҒеҠ еӣһжқҘгҖӮ

иө„дә§еҸҳеҠЁпјҡжҜ”еҰӮжңәеҷЁжҠҘеәҹеҚ–еәҹй“ҒпјҢд»·ж јдҪҺдәҺиҙҰйқўж®ӢеҖј100еқ—й’ұгҖӮиҝҷ100еқ—иҰҒжҢүдјҡи®ЎеҮҶеҲҷи®Ўе…ҘжҚҹеӨұгҖӮдҪҶжҳҜпјҢиҝҷд№ҹдёҚжҳҜзңҹйҮ‘зҷҪ银зҡ„жҚҹеӨұпјҢжүҖд»Ҙд№ҹиҰҒеҠ еӣһжқҘгҖӮ

йқһиҝҗиҗҘи°ғж•ҙ

иҝҷдёӘеҘҪзҗҶи§ЈпјҢиҙўеҠЎе’ҢжҠ•иө„зӣёе…ізҡ„收е…ҘжҲ–иҙ№з”ЁжҚҹеӨұиҰҒд»ҺиҝҗиҗҘзҺ°йҮ‘жөҒдёӯеү”еҮәеҺ»гҖӮеҪ“然пјҢзҫҺеӣҪзҡ„дјҡи®ЎеҮҶеҲҷе’ҢеӣҪйҷ…дјҡи®ЎеҮҶеҲҷеңЁиҝҷзӮ№дёҠдёҚеӨӘдёҖж ·пјҢе°ұдёҚз»ҶиҜҙдәҶгҖӮ

жөҒеҠЁиө„йҮ‘и°ғж•ҙ

иҝҷдёҖзӮ№е®һйҷ…дёҠеҫҲйҮҚиҰҒпјҢдҪҶеҸҲжңҖе®№жҳ“иў«еҝҪи§ҶгҖӮдёҖдёӘдјҒдёҡеҚідҪҝдәҸжҚҹд№ҹдёҚдёҖе®ҡжҳҜзңҹйҮ‘зҷҪ银зҡ„дәҸжҚҹгҖӮдҪҶжҳҜпјҢжөҒеҠЁиө„йҮ‘зҡ„еҸҳеҢ–иӮҜе®ҡжҳҜзңҹйҮ‘зҷҪ银зҡ„еҸҳеҢ–гҖӮжөҒеҠЁиө„йҮ‘жңҖж ёеҝғзҡ„жҰӮеҝөе°ұжҳҜвҖңзҺ°йҮ‘иҪ¬жҚўе‘ЁжңҹвҖқзҡ„жҰӮеҝөгҖӮ

дёӢйқўдёҫдёҖдёӘе®һйҷ…зҡ„дҫӢеӯҗпјҡ

дёҮ科2021е№ҙз»ҸиҗҘзҺ°йҮ‘жөҒдёӢйҷҚдәҶ92%пјҢеҮәзҺ°дәҶеҫҲеӨ§зҡ„й—®йўҳгҖӮдҪҶжҳҜпјҢиҝҷжҳҜз”ұдәҺеҲ©ж¶ҰдёӢйҷҚеҜјиҮҙзҡ„еҗ—пјҹ

еҰӮжһңд»”з»ҶеҲҶжһҗдёҮ科зҡ„зҺ°йҮ‘жөҒйҮҸиЎЁпјҢе°ұдјҡеҸ‘зҺ°2021е№ҙпјҢдёҮ科зҡ„зЁҺеүҚеҲ©ж¶ҰеҸӘдёӢйҷҚдәҶ32%е·ҰеҸігҖӮдҪҶжҳҜпјҢз»ҸиҝҮжөҒеҠЁиө„йҮ‘и°ғж•ҙпјҢжҜ”еҰӮеә“еӯҳеўһеҠ пјҢеә”收еўһеҠ пјҢеә”д»ҳеҮҸе°‘пјҢжңҖз»Ҳз»ҸиҗҘдә§з”ҹзҡ„зҺ°йҮ‘жөҒдёӢйҷҚдәҶ57%гҖӮ

жңҖеҗҺпјҢеӣ дёәе®һйҷ…ж”Ҝд»ҳзҡ„зЁҺйҮ‘дёӢйҷҚдёҚеӨ§пјҢз»ҸиҗҘдә§з”ҹзҡ„еҮҖзҺ°йҮ‘жөҒдёӢйҷҚдәҶ92%гҖӮ

дёҮ科зҡ„дҫӢеӯҗпјҢ并дёҚдё»иҰҒжҳҜеӯҗе…¬еҸёе…іиҒ”дәӨжҳ“йҖ жҲҗзҡ„еҲ©ж¶ҰдёӢйҷҚпјҢеҜјиҮҙзҺ°йҮ‘жөҒдёӢйҷҚпјҢиҖҢжҳҜеә”收/еә”д»ҳд»ҘеҸҠеә“еӯҳиҝҷдәӣжөҒеҠЁиө„йҮ‘зҡ„еҸҳеҢ–пјҢжңҖз»ҲеҜјиҮҙз»ҸиҗҘзҺ°йҮ‘жөҒдёӢйҷҚ92%гҖӮ

еҪ“然пјҢиҝҷдәӣеҲҶжһҗйғҪжҳҜеҫ®и§Ӯзҡ„иҙўеҠЎеҲҶжһҗпјҢзҺ°йҮ‘жөҒеҲҶжһҗпјҢ并没жңүж¶үеҸҠзҺ°йҮ‘жөҒеҸҳеҢ–зҡ„е®Ҹи§Ӯеӣ зҙ е’Ңеә•еұӮйҖ»иҫ‘гҖӮе®һйҷ…дёҠпјҢжҳҜж”ҝеәңзҡ„ж¶Ёд»·еҺ»еә“еӯҳж”ҝзӯ–пјҢеӮ¬з”ҹдәҶдәәзұ»еҺҶеҸІдёҠжңҖеӨ§зҡ„жҲҝең°дә§жіЎжІ«пјҢи®©жүҖжңүжҲҝең°дә§е…¬еҸёйғҪзҠҜй”ҷпјҢй”ҷиҜҜе®үжҺ’дәҶиө„жң¬пјҢеӨ§йҮҸд№°ең°пјҢеӨ§йҮҸе»әжҲҝпјҢз»“жһңжіЎжІ«з ҙиЈӮпјҢеӨ§е‘ЁжңҹйҖҶиҪ¬пјҢйҖ жҲҗеә“еӯҳиҝҮй«ҳпјҢжҲҝеӯҗеҚ–дёҚеҮәеҺ»пјҢеҚҙеҚ з”ЁдәҶеӨ§йҮҸжөҒеҠЁиө„йҮ‘пјҢз»ҸиҗҘзҺ°йҮ‘жөҒеҮ д№ҺеҪ’йӣ¶пјҢдҪҶеҖҹзҡ„еҖәеҚҙеҝ…йЎ»иҝҳпјҢиһҚиө„зҺ°йҮ‘жөҒеӨ§йҮҸжөҒеҮәпјҢзҺ°йҮ‘жөҒжһҜз«ӯиҖҢжӯ»гҖӮ

еҰӮжһңжҠҠдёӯеӣҪжҲҝең°дә§зҡ„й—®йўҳйғҪеҪ’з»“еҲ°жҲҝең°дә§е…¬еҸёиҙўеҠЎйҖ еҒҮпјҢе®һйҷ…дёҠжҳҜйҒҝйҮҚе°ұиҪ»пјҢжүҫжӣҝзҪӘзҫҠгҖӮеӨ§е‘ЁжңҹйҖҶиҪ¬пјҢжҲҝең°дә§жіЎжІ«з ҙиЈӮпјҢжңҖз»ҲйҖ жҲҗжҲҝең°дә§е…¬еҸёзҺ°йҮ‘жөҒжһҜз«ӯпјҢжүҖжңүдәәйғҪзҠҜй”ҷпјҢиҖҢдёҚжҳҜдёӘеҲ«жҲҝең°дә§е…¬еҸёйҖ еҒҮзҡ„й—®йўҳгҖӮеҲҶжё…дё»ж¬ЎпјҢд»Һеҫ®и§ӮеҲ°е®Ҹи§ӮпјҢдёҖжӯҘжӯҘеҲҶжһҗпјҢжүҚиғҪжӣҙжҺҘиҝ‘дәӢе®һзңҹзӣёгҖӮйҖ»иҫ‘зҡ„еҠӣйҮҸпјҢиҝңиҝңеӨ§дәҺиӣ®жЁӘж— зҗҶгҖӮ

иҙқд№җж–Ҝ