AtlasRevoltado on Nostr: I found the NITI project to be highly promising and innovative, particularly in its ...

I found the NITI project to be highly promising and innovative, particularly in its approach to decentralized finance and the use of Discreet Log Contracts (DLCs) for creating synthetic assets. To ensure accuracy and clarity, I used ChatGPT to translate the project details into English. The translation covers key aspects of the project, including its implementation of Hayek's monetary system, decentralized matching, use of multiple collaterals, and its strategic positioning within the financial ecosystem.

Niti: Non-custodial Interlinked Tokenization Infrastructure

DRAFT Version 0.1.3

doutorcaleb (npub178k…aay5)

Hyper-collateralized synthetics in Bitcoin via Lombard Credit using Discreet Log Contracts

1. Problem

Bitcoin is often seen as a strong candidate to become the world's reserve currency. However, despite its role as a store of value, it has not been widely adopted as a medium of exchange. This can be explained by two factors:

1.1 Currency Paradox

Derived from Gresham's Law, the "Currency Paradox" states:

"ceteris paribus, rational agents prefer to spend currencies with less potential as a store of value first while accumulating currencies with greater potential as a store of value for future transactions."

For example, if a rational market agent receives half of their salary in dollars and the other half in Venezuelan bolivars, they would spend the bolivars first and save the dollars for future purchases since the latter maintains purchasing power better over time.

Bitcoin, being the least inflationary currency and having the highest potential as a long-term store of value, tends to be hoarded rather than spent, reducing its use as a medium of exchange.

1.3 Layered Money

Using Bitcoin directly as a store of value and a medium of exchange contradicts the concept of Layered Money, extensively discussed by Alan Schramm in his article "Bitcoin, the final settlement system." Gold was not used in its raw form as a medium of exchange but through layers that made it useful as money.

Observing the evolution of gold as the basis of the monetary system, it can be divided into four layers: the first being the raw metal after extraction, the original gold nuggets. The second layer is the standardization of this material into gold bars with high purity, shape, measurement, and weight standards. The third layer comprises gold certificates, where these bars, difficult to transport and divide, were "tokenized" into possession certificates, greatly increasing the potential use of gold as a medium of exchange, although requiring third-party custody. The fourth layer was banknotes backed by these certificates, which circulated widely before the end of the gold standard.

Each of these layers has different attributes and focuses to perform their functions. The idea that Bitcoin in its raw form would maximize all necessary characteristics of a monetary system (store of value, medium of exchange, and unit of account) does not align with the history of money in humanity.

If we want Bitcoin to be used as a medium of exchange, it is necessary to recognize the Currency Paradox and the concept of Layered Money to create a monetary system based on Bitcoin that meets market needs.

2. Current Solutions

2.1 Centralized Stablecoins (IOU)

IOU stablecoins are digital assets backed by reserves of fiat currency or other traditional assets held by a centralized entity. Examples include USDT, USDC, and DePix. These stablecoins are essentially tokenized promissory notes issued by companies that carry counterparty risk by holding their bitcoins in custody. Trust in the issuer is necessary, ensuring they maintain complete reserves and redeem tokens as promised.

Additionally, these centralized stablecoins are subject to government regulations and can be censored or shut down at any time.

Despite the cited issues, they are widely used: Tether (USDT) is the third-largest cryptocurrency and is widely used as a medium of exchange in third-world countries as a tokenized dollar.

2.2 Algorithmic Stablecoins

In contrast to IOU stablecoins, algorithmic stablecoins, a priori, do not have a centralized issuer or fiat reserves. They are backed by digital assets, and conversion is mediated by smart contracts. Examples include USD by @get10101, @MakerDAO, and Terra (LUNA).

Although they have clear advantages over IOU stablecoins, they come with a significant additional cost: hyper-collateralization. These currencies require backing in assets greater than the value of the generated fiat stablecoin. Additionally, the user needs technical knowledge of the specific algorithm used to maintain parity, which differs for each currency.

For the common user, the perceived risk is high because these enterprises do not follow a standard protocol with a standard asset as collateral. In Terra (LUNA)'s case, the risk was so high that it collapsed: the collateral used was weak digital assets tied to the protocol. For this user, using a centralized and legalized solution is safer than an unknown one, despite having a supposedly safer mechanism.

For the common user, the cost-benefit of using a 1:1 centralized stablecoin, instead of the 2:1 required for hyper-collateralization of algorithmic stablecoins, is not perceived as positive. They prefer to take the temporary risk of holding Depix. Remember, they do not plan to accumulate Reais in the long term, only need to bet that Depix will not fail during the short period they need to hold the asset and use it effectively. They prefer this minimal risk over spending excess capital to create the collateral for their fiat stablecoin.

The current protocols' focus on competing directly with IOU stablecoins is not a viable market strategy.

NITI has a different strategy: creating a universal protocol for users to create stablecoins, focusing on assets that centralized stablecoins cannot create.

2.3 Niti's Proposal

NITI proposes implementing Hayek's monetary system proposed in 1976 in "Denationalization of Money," creating a platform where various stablecoins can freely compete, all following the same protocol to ensure their quality.

2.3.1 Hayek's Monetary Model and NITI's Implementation

Hayek proposed that state monopoly over currency issuance is the root of many economic problems, such as inflation, boom-bust cycles, and economic crises. In his last work, he created a monetary system, a solution allowing free competition in currency issuance.

In this model, private institutions could issue their own currencies, which would circulate freely in the market. Users would choose to use the currencies they deemed most stable and reliable. Currencies that did not maintain their value would lose public trust and be abandoned in favor of better alternatives.

According to Hayek, this monetary competition system would lead to more stable currencies suitable for market needs. Issuing institutions would have strong incentives to maintain their currencies' value, as their reputation and business would depend on it. They would seek to meet users' demands for currencies with different characteristics, such as greater or lesser stability, backed by different assets, etc.

NITI's mission is to implement Hayek's proposed system.

We will use the Discreet Log Contracts protocol proposed by Lightning Network co-author Tadge Dryja (@tdryja).

NITI is a maximalist protocol. We will never touch KYC. We will never follow AML. We will never have a governance token. We are a 100% Bitcoin open-source protocol.

Through Discreet Log Contracts (DLCs), anyone or institution can create algorithmic stablecoins (called "synthetics" in NITI, as coined by Renato Amoedo @R38TAO) backed by a wide variety of assets, far beyond what traditional stablecoins pegged to fiat currencies can offer.

These synthetics can have their value pegged to commodities, stocks, indexes, rates, or any asset with a publicly verifiable price. Each issuer can choose the basket of assets backing their synthetic, seeking to meet specific market niches. Users, in turn, can choose to use the synthetics that best meet their needs for stability, hedge, exposure to certain sectors, etc.

Unlike current algorithmic stablecoins, which have their own complex and risky stabilization mechanisms, all synthetics in NITI will follow the same standard model. This will bring transparency, security, and ease of use for users. They will know that all synthetics, regardless of the issuer, follow the same operating logic.

2.3.2 Token Diversity

Instead of competing directly with IOUs, our proposal is to implement something they cannot do due to their system's nature: token diversity. Tether has direct reserves for its backing, and this is possible because there is high liquidity in the traditional market for the Dollar, futures contracts, bonds, etc. However, if they wanted to create a token that copies the value of Diesel, which would be very useful for truck drivers to hedge against their costs, for example, they would face difficulties. They might try to use fuel stocks as collateral, but this has high costs and would make monetizing this reserve unfeasible. It would even be possible to use a dynamic basket of traditional assets to simulate this price, but it is possible to see how this system would quickly increase in complexity and reduce profitability.

In the case of creating a stablecoin that has parity with the transaction fee variation (sat/vB) of Bitcoin, there are no legal instruments in the traditional financial market to create this reserve or monetize it. This type of stablecoin cannot be created by IOUs, and we believe this is where algorithmic stablecoins have a competitive advantage.

Niti synthetics can have parity with weather variations, crop yields, political events, Bitcoin transaction fees, price averages (e.g., 200-week Bitcoin average price), stock indices, and any other asset with public data and reliable information sources accepted by both contract parties. Unlike IOU stablecoins, their system does not depend on direct collateral but only on a private contract between two parties using Bitcoin as collateral, allowing the creation of synthetics for specific peculiar use cases. Niti has found this market gap, as although algorithmic stablecoins theoretically can generate tokens for anything with public prices, they still focus their peg on fiat currencies and try to compete with IOU stablecoins.

2.3.3 Standardization

Algorithmic stablecoins are complex because they don't follow an open, community-decided standard protocol. Each uses its own models, which can fail, like Terra (LUNA). Users must deeply study each process to understand risks and economic viability, which is impractical for non-technical users, making them highly risky.

With companies following the NITI protocol, clients use a secure platform regardless of the token purchased. Standardizing algorithmic stablecoins reduces complexity and perceived risk for clients. Terra (LUNA) couldn't operate on NITI due to not following the standard accepted protocol.

2.3.4 NITI's Blue Ocean Strategy

According to KIM and MAUBORGNE (2008), blue ocean strategies create undisputed market spaces, making competition irrelevant. They focus on different customers with expanded market proposals, not necessarily defeating existing competitors.

2.3.4 Current Analysis

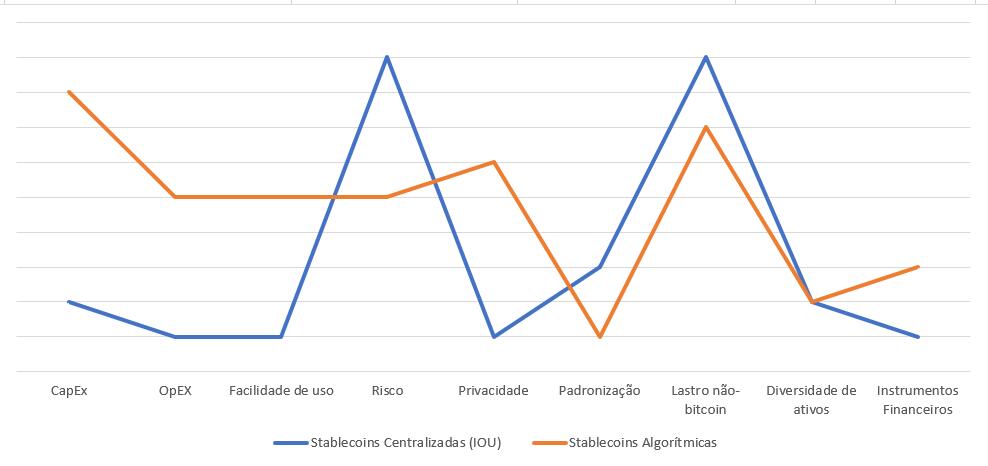

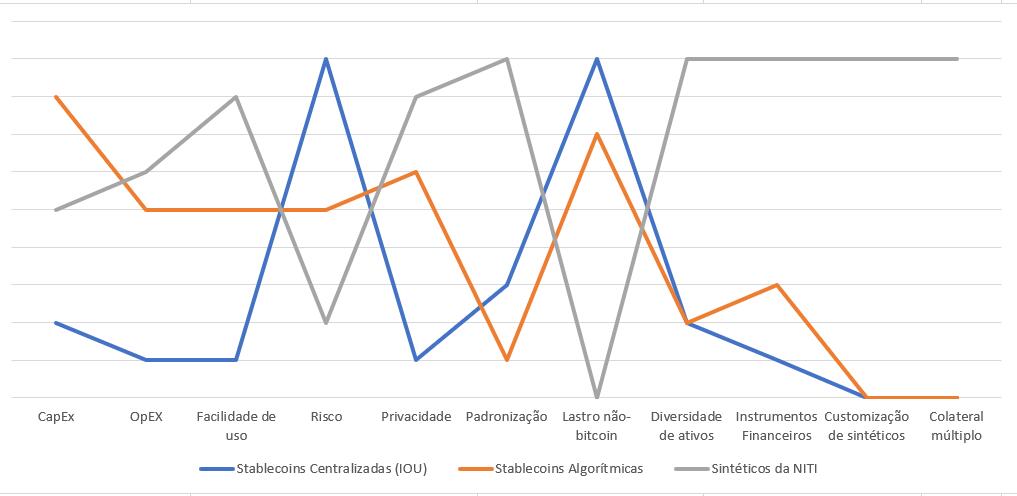

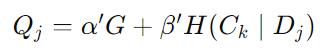

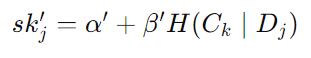

Value Assessment Matrix

Four Actions Framework

According to the four strategic questions by Kim and Mauborgne (2008):

What industry attributes should be eliminated?

Niti eliminates the individual separation of tokenization services, acting as an open and free technological infrastructure for creating and monetizing synthetics. Unlike platforms like MakerDAO, Niti promotes a safer and more transparent operation by removing barriers to understanding platform risks.

What attributes should be reduced well below industry standards?

Niti plans to significantly reduce Capital Expenditure (CapEx) by using multiple synthetic assets as collateral in hyper-collateralized Bitcoin loans, simplifying the process and reducing complexity and operational risks.

What attributes should be raised well above industry standards?

Ease of use will be enhanced through standardization, facilitating user choice among different coin issuers. Niti aims to serve a broad market, including non-traditional sectors like agriculture and industry. The diversity of assets will also be significantly expanded, focusing on offering a wide range of synthetics with various price parities rather than directly competing with IOU stablecoins.

New Value Curve

3. Model

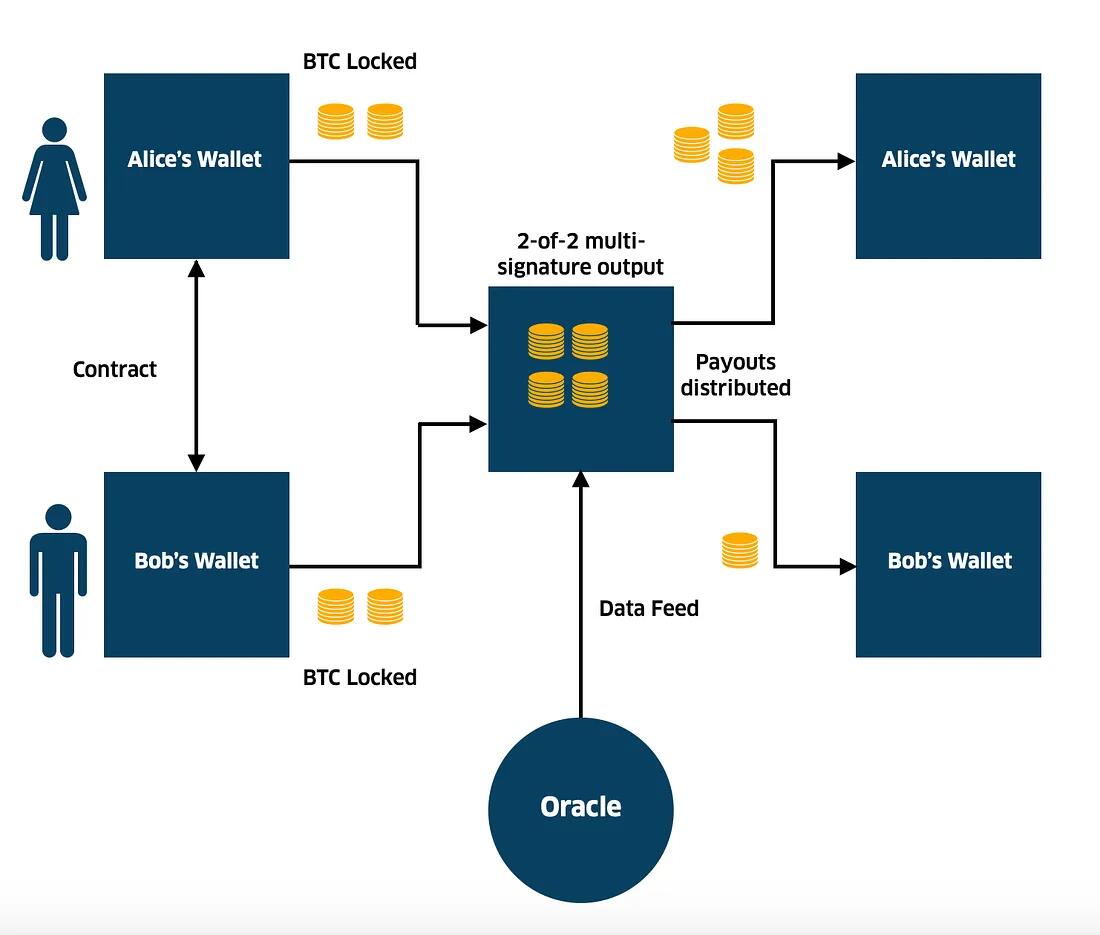

3.1 Discreet Log Contracts

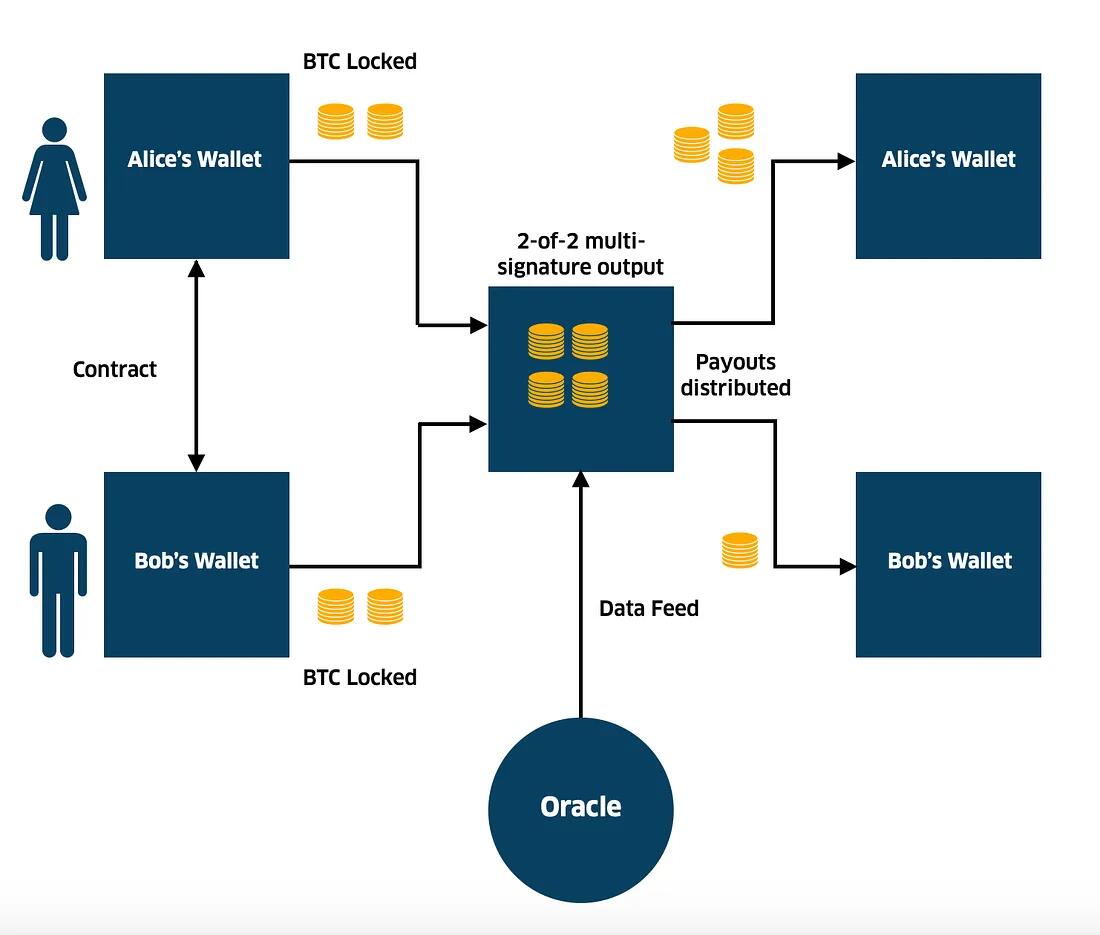

Discreet Log Contracts (DLCs) are a type of smart contract on Bitcoin that allow two parties to make bets or agreements privately, using real-world data to determine the outcome. Their function is similar to the Lightning Network, but instead of creating off-chain micropayment channels, they create conditional payment channels.

Source: Interdax, “Discreet Log Contracts: Scalable Smart Contracts for Bitcoin”

DLCs use a model similar to the Lightning Network but are designed for conditional payments based on external data. Alice and Bob retain custody of their Bitcoins, analogous to a Lightning Network channel. Only one of the thousands of pre-signed transactions can be executed, the one where the oracle's signature confirms the bet's outcome (price, political event, weather, etc.). The first DLC bet was between the creator of btcpayserver (npub155m…dcvg) and the co-founder of @Suredbits on the 2020 US presidential election results.

3.2 How NITI Uses DLCs to Implement Hayek's Monetary System

NITI is neither Alice, Bob, nor the Oracle. Instead, NITI acts as a coordinator, providing the technological infrastructure for Alice and Bob to connect and choose a set of high-reputation oracles, overcoming the challenge of “Decentralized Matching” cited in the Discreet Log Contracts whitepaper.

3.2.1 Decentralized Matching

NITI uses decentralized communication protocols like nostr to facilitate pairing between parties interested in creating a DLC (Alice and Bob) and the oracle providing the necessary external data for contract execution.

Nostr (Notes and Other Stuff Transmitted by Relays) allows users to securely and privately publish content, interact, and exchange messages without relying on centralized platforms. Users maintain full control over their identity and data using public-key cryptography.

Through Nostr, Alice and Bob can anonymously publish their intent to create a contract, specifying the desired terms (asset, expiration date, price range, etc.). These announcements are visible to other Nostr users, who can then express interest if they have compatible intentions. Once Alice and Bob find each other and verify that their interests align, they can proceed with creating the DLC.

Oracles periodically publish their data on Nostr, with their reputation based on the accuracy and frequency of data transmission. Alice and Bob then define a set of reputable oracles to provide the external data necessary for contract execution.

This entire pairing process happens in a decentralized manner, without Alice and Bob needing to trust intermediaries with their information. NITI acts only as a facilitator, enabling parties to find each other and choose an oracle efficiently and privately.

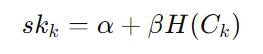

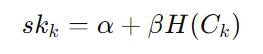

In addition to facilitating decentralized matching between Alice, Bob, and a mutually trusted oracle, the Nostr protocol allows NITI to interlink multiple DLCs in sequence or cascade. This architecture enables the creation of complex and automated financial instruments on Bitcoin. The verified result of one DLC can automatically trigger the next pre-configured DLC, creating a chain of conditionally interlinked contracts. For instance, Alice and Bob might set up an initial DLC dependent on the BTC/USD variation over a period. They preconfigure potential transactions T = {T1, T2, ..., Tn} using Adaptor Signatures, where each transaction Ti corresponds to a possible BTC/USD variation interval, encoded in condition Ci. At the end of the period, the oracle signs the observed result, e.g., Ck = "BTC/USD varied between 10% and 20%." NITI, as the coordinator, verifies and republishes this oracle-signed message on Nostr. Alice and Bob can then derive the private key corresponding to the winning transaction Tk through the formula:

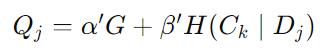

where α and β are the private secrets of Alice and Bob, respectively, and H is a cryptographic hash function. Suppose Alice and Bob want to activate a second DLC if the result Ck is observed. They prepare a new set S = {S1, S2, ..., Sm} of potential transactions for this second DLC, where each Sj represents a periodic purchase of bitcoin. The public keys for these transactions are derived by incorporating the condition Ck from the first DLC:

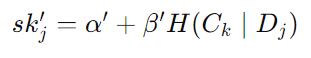

where G is an elliptic curve generator, α' and β' are new secrets, and Dj encodes the details of the periodic purchase. When NITI publishes the signed message with result Ck on Nostr, Alice and Bob can derive the private key for a specific Sj transaction and activate the second DLC:

This process can be repeated, chaining multiple Discreet Log Contracts (DLCs) where the result published by Niti for one contract serves as the pre-image condition to activate the next in the chain, all operating decentralized via signed messages on Nostr. NITI does not mediate the execution of individual DLCs but facilitates publishing oracle-signed results, allowing Alice and Bob to activate new DLCs as needed. This combination of DLCs with Adaptor Signatures and Nostr paves the way for a decentralized network of programmable financial contracts directly on Bitcoin's base layer.

3.2.3 Use of Multiple Collaterals

In DLCs, typically only one digital asset is used as collateral, especially Bitcoin. However, NITI employs Lombard Credit, allowing a diversified basket of Bitcoin-backed synthetic assets as collateral.

This approach offers significant advantages since Bitcoin is volatile in the short term. Diversifying collateral with uncorrelated synthetic assets like gold, the dollar, stocks, etc., all hyper-collateralized in Bitcoin, reduces the overall collateral basket's volatility, mitigating margin call risks.

Lombard loans are traditional loans where liquid assets are used as collateral. Typically offered by private banks to high-net-worth clients, Lombard loans allow borrowers to access liquidity without selling their assets.

In traditional markets, a Lombard loan works as follows: the client provides liquid assets (stocks, bonds, fund shares, etc.) as collateral for a loan. The bank then lends a fiat amount based on the proportion of the collateral assets' value and expected volatility. The client pays periodic interest on the loan amount. If the collateral assets' value falls below a predetermined threshold relative to the loan value, a margin call occurs. In this case, the client must deposit more assets as collateral to restore the required margin. If the client cannot restore the margin, the bank liquidates the initially collateralized assets to repay the loan.

At NITI, Lombard loans are the foundation for generating Bitcoin-backed synthetic assets. For example, Alice can use a combination of:

- 1/3 Gold Synthetic

- 1/3 Dollar Synthetic

- 1/3 Bitcoin

as collateral to create a Real Synthetic via a DLC. If Bitcoin's price drops sharply, but gold and the dollar remain stable, Alice's total collateral value is less impacted, significantly reducing the likelihood of a margin call forcing premature closure of her Real Synthetic contract.

Additionally, users can create custom collateral baskets that best suit their risk profile and expectations for the specific contract.

In Value-at-Risk (VaR) analyses, diversification's benefits in risk reduction using multiple assets as collateral were quantified. Using only Bitcoin as collateral, with a 1-day period, 99% confidence, and daily data since 2014, the amount at risk of loss is 8.25%. With only the dollar as collateral, it's 1.81%, and with only gold, it's 2.14%. Using all three assets together in a 1/3 proportion each results in the lowest risk: only 1%. Although counterintuitive, this occurs because these assets' prices have low correlation: they tend to rise and fall at different times. Thus, it is mathematically determined to be 8 times safer to use multiple assets as collateral than just Bitcoin.

5. References

- Dryja, T. (2018). Discreet Log Contracts. Whitepaper. Available at: [Discreet Log Contracts](https://adiabat.github.io/dlc.pdf)

- Schramm, A. Bitcoin, the final settlement system. Article. Available at: [Livecoins](https://livecoins.com.br/bitcoin-sistema-de-liquidacao-final/)

- Bhatia, N. Layered Money. Book.

- Hayek, F. A. (1976). Denationalization of Money. Book.

- Aristophanes. Complete Works. Specific reference on the use of currencies in Ancient Greece.

- Kim, W. C., & Mauborgne, R. (2005). Blue Ocean Strategy. Harvard Business Review Press.

- Credit Suisse. Lombard Loans. Available at: [Credit Suisse](https://www.credit-suisse.com/ch/en/private-clients/investments/lombard-loan.html)

- Investopedia. Gresham's Law. Available at: [Investopedia](https://www.investopedia.com/terms/g/greshams-law.asp)

Niti: Non-custodial Interlinked Tokenization Infrastructure

DRAFT Version 0.1.3

doutorcaleb (npub178k…aay5)

Hyper-collateralized synthetics in Bitcoin via Lombard Credit using Discreet Log Contracts

1. Problem

Bitcoin is often seen as a strong candidate to become the world's reserve currency. However, despite its role as a store of value, it has not been widely adopted as a medium of exchange. This can be explained by two factors:

1.1 Currency Paradox

Derived from Gresham's Law, the "Currency Paradox" states:

"ceteris paribus, rational agents prefer to spend currencies with less potential as a store of value first while accumulating currencies with greater potential as a store of value for future transactions."

For example, if a rational market agent receives half of their salary in dollars and the other half in Venezuelan bolivars, they would spend the bolivars first and save the dollars for future purchases since the latter maintains purchasing power better over time.

Bitcoin, being the least inflationary currency and having the highest potential as a long-term store of value, tends to be hoarded rather than spent, reducing its use as a medium of exchange.

1.3 Layered Money

Using Bitcoin directly as a store of value and a medium of exchange contradicts the concept of Layered Money, extensively discussed by Alan Schramm in his article "Bitcoin, the final settlement system." Gold was not used in its raw form as a medium of exchange but through layers that made it useful as money.

Observing the evolution of gold as the basis of the monetary system, it can be divided into four layers: the first being the raw metal after extraction, the original gold nuggets. The second layer is the standardization of this material into gold bars with high purity, shape, measurement, and weight standards. The third layer comprises gold certificates, where these bars, difficult to transport and divide, were "tokenized" into possession certificates, greatly increasing the potential use of gold as a medium of exchange, although requiring third-party custody. The fourth layer was banknotes backed by these certificates, which circulated widely before the end of the gold standard.

Each of these layers has different attributes and focuses to perform their functions. The idea that Bitcoin in its raw form would maximize all necessary characteristics of a monetary system (store of value, medium of exchange, and unit of account) does not align with the history of money in humanity.

If we want Bitcoin to be used as a medium of exchange, it is necessary to recognize the Currency Paradox and the concept of Layered Money to create a monetary system based on Bitcoin that meets market needs.

2. Current Solutions

2.1 Centralized Stablecoins (IOU)

IOU stablecoins are digital assets backed by reserves of fiat currency or other traditional assets held by a centralized entity. Examples include USDT, USDC, and DePix. These stablecoins are essentially tokenized promissory notes issued by companies that carry counterparty risk by holding their bitcoins in custody. Trust in the issuer is necessary, ensuring they maintain complete reserves and redeem tokens as promised.

Additionally, these centralized stablecoins are subject to government regulations and can be censored or shut down at any time.

Despite the cited issues, they are widely used: Tether (USDT) is the third-largest cryptocurrency and is widely used as a medium of exchange in third-world countries as a tokenized dollar.

2.2 Algorithmic Stablecoins

In contrast to IOU stablecoins, algorithmic stablecoins, a priori, do not have a centralized issuer or fiat reserves. They are backed by digital assets, and conversion is mediated by smart contracts. Examples include USD by @get10101, @MakerDAO, and Terra (LUNA).

Although they have clear advantages over IOU stablecoins, they come with a significant additional cost: hyper-collateralization. These currencies require backing in assets greater than the value of the generated fiat stablecoin. Additionally, the user needs technical knowledge of the specific algorithm used to maintain parity, which differs for each currency.

For the common user, the perceived risk is high because these enterprises do not follow a standard protocol with a standard asset as collateral. In Terra (LUNA)'s case, the risk was so high that it collapsed: the collateral used was weak digital assets tied to the protocol. For this user, using a centralized and legalized solution is safer than an unknown one, despite having a supposedly safer mechanism.

For the common user, the cost-benefit of using a 1:1 centralized stablecoin, instead of the 2:1 required for hyper-collateralization of algorithmic stablecoins, is not perceived as positive. They prefer to take the temporary risk of holding Depix. Remember, they do not plan to accumulate Reais in the long term, only need to bet that Depix will not fail during the short period they need to hold the asset and use it effectively. They prefer this minimal risk over spending excess capital to create the collateral for their fiat stablecoin.

The current protocols' focus on competing directly with IOU stablecoins is not a viable market strategy.

NITI has a different strategy: creating a universal protocol for users to create stablecoins, focusing on assets that centralized stablecoins cannot create.

2.3 Niti's Proposal

NITI proposes implementing Hayek's monetary system proposed in 1976 in "Denationalization of Money," creating a platform where various stablecoins can freely compete, all following the same protocol to ensure their quality.

2.3.1 Hayek's Monetary Model and NITI's Implementation

Hayek proposed that state monopoly over currency issuance is the root of many economic problems, such as inflation, boom-bust cycles, and economic crises. In his last work, he created a monetary system, a solution allowing free competition in currency issuance.

In this model, private institutions could issue their own currencies, which would circulate freely in the market. Users would choose to use the currencies they deemed most stable and reliable. Currencies that did not maintain their value would lose public trust and be abandoned in favor of better alternatives.

According to Hayek, this monetary competition system would lead to more stable currencies suitable for market needs. Issuing institutions would have strong incentives to maintain their currencies' value, as their reputation and business would depend on it. They would seek to meet users' demands for currencies with different characteristics, such as greater or lesser stability, backed by different assets, etc.

NITI's mission is to implement Hayek's proposed system.

We will use the Discreet Log Contracts protocol proposed by Lightning Network co-author Tadge Dryja (@tdryja).

NITI is a maximalist protocol. We will never touch KYC. We will never follow AML. We will never have a governance token. We are a 100% Bitcoin open-source protocol.

Through Discreet Log Contracts (DLCs), anyone or institution can create algorithmic stablecoins (called "synthetics" in NITI, as coined by Renato Amoedo @R38TAO) backed by a wide variety of assets, far beyond what traditional stablecoins pegged to fiat currencies can offer.

These synthetics can have their value pegged to commodities, stocks, indexes, rates, or any asset with a publicly verifiable price. Each issuer can choose the basket of assets backing their synthetic, seeking to meet specific market niches. Users, in turn, can choose to use the synthetics that best meet their needs for stability, hedge, exposure to certain sectors, etc.

Unlike current algorithmic stablecoins, which have their own complex and risky stabilization mechanisms, all synthetics in NITI will follow the same standard model. This will bring transparency, security, and ease of use for users. They will know that all synthetics, regardless of the issuer, follow the same operating logic.

2.3.2 Token Diversity

Instead of competing directly with IOUs, our proposal is to implement something they cannot do due to their system's nature: token diversity. Tether has direct reserves for its backing, and this is possible because there is high liquidity in the traditional market for the Dollar, futures contracts, bonds, etc. However, if they wanted to create a token that copies the value of Diesel, which would be very useful for truck drivers to hedge against their costs, for example, they would face difficulties. They might try to use fuel stocks as collateral, but this has high costs and would make monetizing this reserve unfeasible. It would even be possible to use a dynamic basket of traditional assets to simulate this price, but it is possible to see how this system would quickly increase in complexity and reduce profitability.

In the case of creating a stablecoin that has parity with the transaction fee variation (sat/vB) of Bitcoin, there are no legal instruments in the traditional financial market to create this reserve or monetize it. This type of stablecoin cannot be created by IOUs, and we believe this is where algorithmic stablecoins have a competitive advantage.

Niti synthetics can have parity with weather variations, crop yields, political events, Bitcoin transaction fees, price averages (e.g., 200-week Bitcoin average price), stock indices, and any other asset with public data and reliable information sources accepted by both contract parties. Unlike IOU stablecoins, their system does not depend on direct collateral but only on a private contract between two parties using Bitcoin as collateral, allowing the creation of synthetics for specific peculiar use cases. Niti has found this market gap, as although algorithmic stablecoins theoretically can generate tokens for anything with public prices, they still focus their peg on fiat currencies and try to compete with IOU stablecoins.

2.3.3 Standardization

Algorithmic stablecoins are complex because they don't follow an open, community-decided standard protocol. Each uses its own models, which can fail, like Terra (LUNA). Users must deeply study each process to understand risks and economic viability, which is impractical for non-technical users, making them highly risky.

With companies following the NITI protocol, clients use a secure platform regardless of the token purchased. Standardizing algorithmic stablecoins reduces complexity and perceived risk for clients. Terra (LUNA) couldn't operate on NITI due to not following the standard accepted protocol.

2.3.4 NITI's Blue Ocean Strategy

According to KIM and MAUBORGNE (2008), blue ocean strategies create undisputed market spaces, making competition irrelevant. They focus on different customers with expanded market proposals, not necessarily defeating existing competitors.

2.3.4 Current Analysis

Value Assessment Matrix

Four Actions Framework

According to the four strategic questions by Kim and Mauborgne (2008):

What industry attributes should be eliminated?

Niti eliminates the individual separation of tokenization services, acting as an open and free technological infrastructure for creating and monetizing synthetics. Unlike platforms like MakerDAO, Niti promotes a safer and more transparent operation by removing barriers to understanding platform risks.

What attributes should be reduced well below industry standards?

Niti plans to significantly reduce Capital Expenditure (CapEx) by using multiple synthetic assets as collateral in hyper-collateralized Bitcoin loans, simplifying the process and reducing complexity and operational risks.

What attributes should be raised well above industry standards?

Ease of use will be enhanced through standardization, facilitating user choice among different coin issuers. Niti aims to serve a broad market, including non-traditional sectors like agriculture and industry. The diversity of assets will also be significantly expanded, focusing on offering a wide range of synthetics with various price parities rather than directly competing with IOU stablecoins.

New Value Curve

3. Model

3.1 Discreet Log Contracts

Discreet Log Contracts (DLCs) are a type of smart contract on Bitcoin that allow two parties to make bets or agreements privately, using real-world data to determine the outcome. Their function is similar to the Lightning Network, but instead of creating off-chain micropayment channels, they create conditional payment channels.

Source: Interdax, “Discreet Log Contracts: Scalable Smart Contracts for Bitcoin”

DLCs use a model similar to the Lightning Network but are designed for conditional payments based on external data. Alice and Bob retain custody of their Bitcoins, analogous to a Lightning Network channel. Only one of the thousands of pre-signed transactions can be executed, the one where the oracle's signature confirms the bet's outcome (price, political event, weather, etc.). The first DLC bet was between the creator of btcpayserver (npub155m…dcvg) and the co-founder of @Suredbits on the 2020 US presidential election results.

3.2 How NITI Uses DLCs to Implement Hayek's Monetary System

NITI is neither Alice, Bob, nor the Oracle. Instead, NITI acts as a coordinator, providing the technological infrastructure for Alice and Bob to connect and choose a set of high-reputation oracles, overcoming the challenge of “Decentralized Matching” cited in the Discreet Log Contracts whitepaper.

3.2.1 Decentralized Matching

NITI uses decentralized communication protocols like nostr to facilitate pairing between parties interested in creating a DLC (Alice and Bob) and the oracle providing the necessary external data for contract execution.

Nostr (Notes and Other Stuff Transmitted by Relays) allows users to securely and privately publish content, interact, and exchange messages without relying on centralized platforms. Users maintain full control over their identity and data using public-key cryptography.

Through Nostr, Alice and Bob can anonymously publish their intent to create a contract, specifying the desired terms (asset, expiration date, price range, etc.). These announcements are visible to other Nostr users, who can then express interest if they have compatible intentions. Once Alice and Bob find each other and verify that their interests align, they can proceed with creating the DLC.

Oracles periodically publish their data on Nostr, with their reputation based on the accuracy and frequency of data transmission. Alice and Bob then define a set of reputable oracles to provide the external data necessary for contract execution.

This entire pairing process happens in a decentralized manner, without Alice and Bob needing to trust intermediaries with their information. NITI acts only as a facilitator, enabling parties to find each other and choose an oracle efficiently and privately.

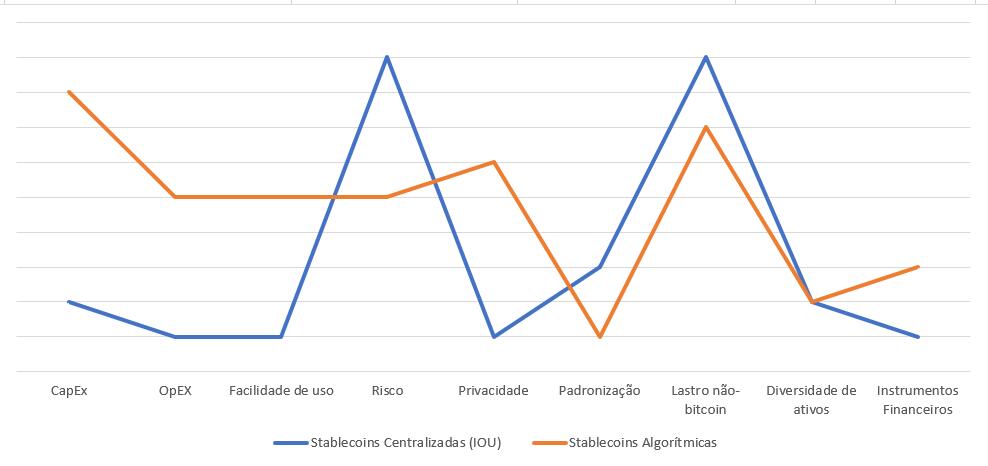

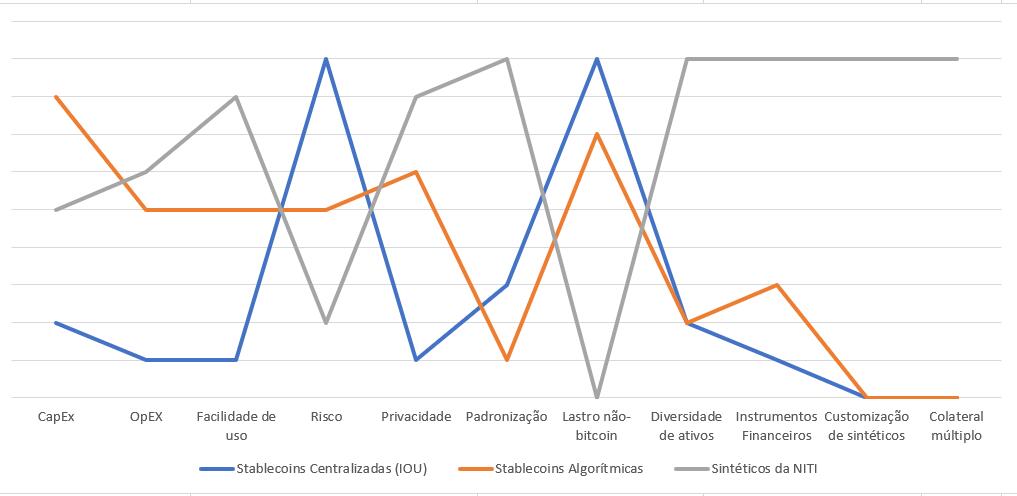

In addition to facilitating decentralized matching between Alice, Bob, and a mutually trusted oracle, the Nostr protocol allows NITI to interlink multiple DLCs in sequence or cascade. This architecture enables the creation of complex and automated financial instruments on Bitcoin. The verified result of one DLC can automatically trigger the next pre-configured DLC, creating a chain of conditionally interlinked contracts. For instance, Alice and Bob might set up an initial DLC dependent on the BTC/USD variation over a period. They preconfigure potential transactions T = {T1, T2, ..., Tn} using Adaptor Signatures, where each transaction Ti corresponds to a possible BTC/USD variation interval, encoded in condition Ci. At the end of the period, the oracle signs the observed result, e.g., Ck = "BTC/USD varied between 10% and 20%." NITI, as the coordinator, verifies and republishes this oracle-signed message on Nostr. Alice and Bob can then derive the private key corresponding to the winning transaction Tk through the formula:

where α and β are the private secrets of Alice and Bob, respectively, and H is a cryptographic hash function. Suppose Alice and Bob want to activate a second DLC if the result Ck is observed. They prepare a new set S = {S1, S2, ..., Sm} of potential transactions for this second DLC, where each Sj represents a periodic purchase of bitcoin. The public keys for these transactions are derived by incorporating the condition Ck from the first DLC:

where G is an elliptic curve generator, α' and β' are new secrets, and Dj encodes the details of the periodic purchase. When NITI publishes the signed message with result Ck on Nostr, Alice and Bob can derive the private key for a specific Sj transaction and activate the second DLC:

This process can be repeated, chaining multiple Discreet Log Contracts (DLCs) where the result published by Niti for one contract serves as the pre-image condition to activate the next in the chain, all operating decentralized via signed messages on Nostr. NITI does not mediate the execution of individual DLCs but facilitates publishing oracle-signed results, allowing Alice and Bob to activate new DLCs as needed. This combination of DLCs with Adaptor Signatures and Nostr paves the way for a decentralized network of programmable financial contracts directly on Bitcoin's base layer.

3.2.3 Use of Multiple Collaterals

In DLCs, typically only one digital asset is used as collateral, especially Bitcoin. However, NITI employs Lombard Credit, allowing a diversified basket of Bitcoin-backed synthetic assets as collateral.

This approach offers significant advantages since Bitcoin is volatile in the short term. Diversifying collateral with uncorrelated synthetic assets like gold, the dollar, stocks, etc., all hyper-collateralized in Bitcoin, reduces the overall collateral basket's volatility, mitigating margin call risks.

Lombard loans are traditional loans where liquid assets are used as collateral. Typically offered by private banks to high-net-worth clients, Lombard loans allow borrowers to access liquidity without selling their assets.

In traditional markets, a Lombard loan works as follows: the client provides liquid assets (stocks, bonds, fund shares, etc.) as collateral for a loan. The bank then lends a fiat amount based on the proportion of the collateral assets' value and expected volatility. The client pays periodic interest on the loan amount. If the collateral assets' value falls below a predetermined threshold relative to the loan value, a margin call occurs. In this case, the client must deposit more assets as collateral to restore the required margin. If the client cannot restore the margin, the bank liquidates the initially collateralized assets to repay the loan.

At NITI, Lombard loans are the foundation for generating Bitcoin-backed synthetic assets. For example, Alice can use a combination of:

- 1/3 Gold Synthetic

- 1/3 Dollar Synthetic

- 1/3 Bitcoin

as collateral to create a Real Synthetic via a DLC. If Bitcoin's price drops sharply, but gold and the dollar remain stable, Alice's total collateral value is less impacted, significantly reducing the likelihood of a margin call forcing premature closure of her Real Synthetic contract.

Additionally, users can create custom collateral baskets that best suit their risk profile and expectations for the specific contract.

In Value-at-Risk (VaR) analyses, diversification's benefits in risk reduction using multiple assets as collateral were quantified. Using only Bitcoin as collateral, with a 1-day period, 99% confidence, and daily data since 2014, the amount at risk of loss is 8.25%. With only the dollar as collateral, it's 1.81%, and with only gold, it's 2.14%. Using all three assets together in a 1/3 proportion each results in the lowest risk: only 1%. Although counterintuitive, this occurs because these assets' prices have low correlation: they tend to rise and fall at different times. Thus, it is mathematically determined to be 8 times safer to use multiple assets as collateral than just Bitcoin.

5. References

- Dryja, T. (2018). Discreet Log Contracts. Whitepaper. Available at: [Discreet Log Contracts](https://adiabat.github.io/dlc.pdf)

- Schramm, A. Bitcoin, the final settlement system. Article. Available at: [Livecoins](https://livecoins.com.br/bitcoin-sistema-de-liquidacao-final/)

- Bhatia, N. Layered Money. Book.

- Hayek, F. A. (1976). Denationalization of Money. Book.

- Aristophanes. Complete Works. Specific reference on the use of currencies in Ancient Greece.

- Kim, W. C., & Mauborgne, R. (2005). Blue Ocean Strategy. Harvard Business Review Press.

- Credit Suisse. Lombard Loans. Available at: [Credit Suisse](https://www.credit-suisse.com/ch/en/private-clients/investments/lombard-loan.html)

- Investopedia. Gresham's Law. Available at: [Investopedia](https://www.investopedia.com/terms/g/greshams-law.asp)

quoting note1wqr…lsasNiti: Non-custodial Interlinked Tokenization Infrastructure

Versão RASCUNHO 0.1.3

Caleb Isaac

Sintéticos hipercolateralizados no Bitcoin através de Lombard Credit via Discreet Log Contracts

1. Problema

O bitcoin é frequentemente apontado como um forte candidato para se tornar a moeda de reserva mundial. No entanto, embora tenha se tornado um dos principais ativos utilizados como reserva de valor, ainda não foi amplamente adotado como meio de troca. A explicação desse fenômeno pode ser dividida em dois aspectos:

1.1 Paradoxo da Moeda

Derivado da Lei de Gresham, decorre o "Paradoxo da Moeda":

“ceteris paribus, agentes racionais preferem despender primeiro moedas com menor potencial como reserva de valor enquanto acumulam as moedas com maior potencial como reserva de valor para trocas futuras.”

Por exemplo, se um agente racional do mercado receber metade do seu salário em dólares e a outra metade em bolívares venezuelanos, sua atitude racional seria gastar, em ordem cronológica, os bolívares primeiro e reservar o dólar para compras futuras, visto que este consegue, relativamente, manter seu poder de compra melhor através do tempo.

O bitcoin, sendo a moeda menos inflacionária em existência e a com mais potencial como reserva de valor de longo prazo, tende a ser acumulado e não gasto, reduzindo sua utilização como meio de troca.

1.3 Dinheiro em Camadas

A utilização direta do bitcoin como reserva de valor e meio de troca fere o conceito de Dinheiro em Camadas, elaborado extensivamente no artigo de Alan Schramm (@alan_schramm), “Bitcoin, o sistema de liquidação final”. O ouro não era utilizado na sua forma bruta como meio de troca, mas sim a partir de camadas que o levariam a ser útil para ser usado como dinheiro.

Observando a evolução da utilização do ouro como base do sistema monetário, é possível dividir em quatro camadas: a primeira sendo o próprio metal após extração, as pepitas de ouro em sua forma original. A segunda camada é a padronização desse material em barras de ouro que seguem uma alta padronização de pureza, formato, medidas e pesagem. A terceira passa a ser os certificados de ouro, onde essas barras, de difícil transporte e divisibilidade, eram “tokenizadas” em certificados de posse, o que aumentava em muito o potencial da utilização de ouro como meio de troca, embora necessitasse de custódia de terceiros. A quarta camada eram as notas bancárias como era conhecido antes do fim do padrão-ouro, lastreadas nesses certificados que circulavam em massa.

Cada uma dessas camadas possui atributos diferentes e focos distintos para exercer suas funções. A visão de que o bitcoin em sua forma crua maximizaria todas as características necessárias de um sistema monetário (reserva de valor, meio de troca e unidade de contagem) não condiz com a história do dinheiro na humanidade.

Se quisermos que bitcoin seja utilizado como meio de troca, é preciso reconhecer o Paradoxo da Moeda e o conceito de Dinheiro em Camadas para que seja criado um sistema monetário com base no bitcoin que atende às necessidades do mercado.

2. Soluções Atuais

2.1 Stablecoins Centralizadas (IOU)

As stablecoins IOU são ativos digitais que derivam seu valor por serem lastreadas por reservas de moeda fiduciária ou outros ativos tradicionais mantidos por uma entidade centralizada. Exemplos incluem USDT, USDC e DePix. Essas stablecoins são, em essência, notas promissórias tokenizadas emitidas por empresas que carregam risco de contraparte por realizarem a custódia dos seus bitcoins. É necessário confiar no emissor, no fato de que ele está mantendo reservas completas e que resgatará os tokens conforme prometido.

Além disso, essas stablecoins centralizadas estão sujeitas a regulamentações governamentais e podem ser censuradas ou encerradas a qualquer momento.

Apesar dos problemas citados, elas são utilizadas em larga escala: o Tether (USDT) é a terceira maior criptomoeda em existência, e é muito utilizado como meio de troca em países de terceiro mundo como um dólar tokenizado.

2.2 Stablecoins Algorítmicas

Em contraste com as Stablecoins IOU, as Stablecoins Algorítmicas, a priori, não possuem emissor centralizado ou reservas fiduciárias. Elas são lastreadas por ativos digitais, e a conversão é mediada por contratos inteligente. Três exemplos seriam o USD da @get10101

,da @MakerDAO e da Terra(LUNA).

Apesar delas possuírem claras vantagens em relação às stablecoins IOU, possuem um enorme custo a mais: a hipercolaterização. Todas essas moedas requerem lastro em ativos maior do que o valor da stablecoin fiat gerada. Além disso, o usuário precisa ter o conhecimento técnico do algoritmo específico usado para manter essa paridade, que é diferente em cada moeda.

Então, para o usuário comum, a percepção de risco é alta, pois esses empreendimentos não seguem um protocolo padrão com um ativo padrão como reserva. No caso da Terra(LUNA), o risco era tão alto que entrou em colapso: a garantia usada eram ativos digitais fracos com valor atrelado ao protocolo. Para esse usuário, utilizar uma solução centralizada e legalizada é mais seguro do que uma desconhecida a ele, embora com um mecanismo supostamente mais seguro.

Para o usuário comum, o custo-benefício de se utilizar uma stablecoin centralizada 1:1, ao invés de, vamos supor, 2:1 necessário para gerar a hipercolaterização das stablecoins algorítmicas não é percebido como positivo. Ele prefere tomar o risco temporário de segurar Depix. Lembre-se, ele não planeja acumular Reais no longo prazo, apenas precisa apostar que a Depix não irá sucumbir no curto período no qual ele tem a necessidade de segurar o ativo e utilizá-lo de forma eficaz. Ele prefere tomar esse ínfimo risco ao invés de despender capital em excesso para a criação do lastro de sua stablecoin fiat.

O foco dos protocolos atuais citado é em competir diretamente com stablecoins IOU, o que acreditamos não ser uma estratégia viável de mercado.

A NITI possui outra estratégia: criar um protocolo universal para criação de stablecoins pelos próprios usuários, focado em ativos que stablecoins centralizadas não conseguem criar.

2.3 A Proposta da Niti

A NITI propõe implementar o sistema monetário proposto por Hayek em 1976, em “Desestatização do Dinheiro”, criando uma plataforma onde diversas stablecoins possam concorrer livremente, seguindo todas o mesmo protocolo para garantir sua qualidade.

2.3.1 O Modelo Monetário de Hayek e a Implementação pela NITI

Hayek propôs que o monopólio estatal sobre a emissão de moeda é a raiz de muitos problemas econômicos, como inflação, ciclos de boom e bust, e crises econômicas. Em sua última obra, ele criou um sistema monetário, uma solução que permitiria a livre concorrência na emissão de moedas.

Nesse modelo, instituições privadas poderiam emitir suas próprias moedas, que circulariam livremente no mercado. Os usuários escolheriam usar as moedas que considerassem mais estáveis e confiáveis. As moedas que não mantivessem seu valor perderiam a confiança do público e seriam abandonadas em favor de alternativas melhores.

Segundo Hayek, esse sistema de concorrência monetária levaria a moedas mais estáveis e adequadas às necessidades do mercado. As instituições emissoras teriam fortes incentivos para manter o valor de suas moedas, pois sua reputação e negócios dependeriam disso. Elas buscariam atender às demandas dos usuários por moedas com diferentes características, como maior ou menor estabilidade, lastro em diferentes ativos, etc.

A missão da NITI é implementar o sistema proposto por Hayek.

Utilizaremoso protocolo de Discreet Log Contracts proposto pelo co-autor do whitepaper da Lightning Network, Tadge Dryja (@tdryja).

A NITI é um protocolo maximalista. Nunca tocaremos em KYC. Nunca seguiremos AML. Nunca teremos token de governança. Somos um protocolo em código-aberto 100% Bitcoin.

Através dos Discreet Log Contracts (DLCs), qualquer pessoa ou instituição poderá criar stablecoins algorítmicas (chamadas de "sintéticos", na NITI como cunhado por Renato Amoedo @R38TAO) lastreadas em uma ampla variedade de ativos, muito além do que as stablecoins tradicionais atreladas a moedas fiduciárias podem oferecer.

Esses sintéticos poderão ter seu valor atrelado a commodities, ações, índices, taxas ou qualquer ativo que tenha um preço publicamente verificável. Cada emissor poderá escolher a cesta de ativos que lastreará seu sintético, buscando atender a nichos específicos do mercado. Os usuários, por sua vez, poderão escolher usar os sintéticos que melhor atendam suas necessidades de estabilidade, hedge, exposição a determinados setores, etc.

Diferentemente das stablecoins algorítmicas atuais, que possuem seus próprios mecanismos complexos e arriscados de estabilização, todos os sintéticos na NITI seguirão um mesmo modelo padrão. Isso trará transparência, segurança e facilidade de uso para os usuários. Eles saberão que todos os sintéticos, independentemente do emissor, seguem a mesma lógica de funcionamento.

2.3.2 Diversidade de tokens

Ao invés de competir diretamente com IOUs, nossa proposta é implementar algo que elas são incapazes de fazer pela natureza do seu sistema: a diversidade de tokens. A Tether possui reservas diretas para seu lastro e isso é possível porque existe alta liquidez no mercado tradicional para Dólar, contratos futuros, títulos, etc. Entretanto, se quisessem criar um token que copia o valor do Diesel, o que seria muito útil para caminhoneiros possuírem um hedge contra seus custos, por exemplo, encontrariam dificuldades. Podem tentar utilizar estoques do combustível como lastro, mas isso possui altos custos e inviabilizaria a monetização dessa reserva. Seria até possível usar uma cesta dinâmica de ativos tradicionais para simular esse preço, mas é possível observar como esse sistema aumentaria rapidamente em complexidade e reduziria a lucratividade.

No caso de criar uma stablecoin que tem paridade com a variação na taxa de transação (sat/vB) do Bitcoin, não existem instrumentos legais no mercado financeiro tradicional para criar essa reserva ou monetizar ela. Esse tipo de stablecoin não pode ser criado por IOUs, e acreditamos que é nesse tipo de ativo que as stablecoins algorítmicas tem vantagem competitiva.

Os sintéticos da Niti podem ter paridade com variações de clima, volume de safras, acontecimentos políticos, taxas de transação no Bitcoin, médias de preço (Ex.: Preço médio do Bitcoin em 200 semanas), índices de ações e qualquer outro ativo que possui dados públicos e fontes de informação confiáveis e aceitas pelas duas partes do contrato. Diferentemente de stablecoins IOU, seus sistema não depende de lastro direto, mas apenas de um contrato privado entre duas partes que utilizam bitcoin como colateral, permitindo que sejam criados sintéticos específicos para usos de casos peculiares. A Niti encontrou esse vazio no mercado, visto que, embora as stablecoins algorítmicas tenham a capacidade teórica de gerar tokens de qualquer coisa que possua preços públicos, elas ainda focam seu peg em moedas fiat e tentam competir com stablecoins IOU.

2.3.3 Padronização

As stablecoins algorítmicas apresentam uma complexidade alta aos usuários por não seguirem um protocolo padrão aberto decidido pela comunidade. Elas usam modelos próprios que podem ser falhos, como foi o caso da Terra (LUNA). O usuário então precisa estudar especificamente todos os processos em profundidade para conhecer esses riscos e analisar economicamente a viabilidade da paridade dos tokens oferecidos. Dinheiro é informação. Se é difícil conseguir informação sobre a autenticidade do seu dinheiro, ele é um dinheiro ruim. Além do mais, isso é inviável ao usuário comum sem conhecimento técnico, que na prática irá tomar um alto risco ao participar de um sistema que ele não conhece e é único para aquele protocolo.

Utilizando empresas que seguem o protocolo NITI para criar essas stablecoins, o cliente sabe que está utilizando uma plataforma segura, independentemente de qual token ele está comprando. Com a padronização de stablecoins algorítmicas, é reduzido em muito a complexidade e a percepção de risco para o cliente. Terra(LUNA) jamais poderia operar na NITI, pois seu sistema não seguiria o protocolo padrão aceito e conhecido por todos.

2.3.4 A Estratégia do Oceano Azul da NITI

Segundo KIM e MAUBORGNE (2008), estratégias de oceano azul buscam criar espaços de mercados não disputados, em contraponto a concorrência em um espaço existente. Foca em tornar a concorrência irrelevante, e não se preocupa necessariamente em vencê-la, pois a empresa que utiliza a estratégia do oceano azul concorre por clientes diferentes, em um mercado mais expandido, com propostas de valor diferentes do que é encontrado no mercado.

2.3.4 Análise Atual

Matriz de Avaliação de Valor

Modelo das Quatro Ações

De acordo com as quatro perguntas estratégicas desenvolvidas por Kim e Mauborgne (2008), é essencial determinar quais atributos do setor devem ser alterados:

Que atributos considerados indispensáveis pelo setor devem ser eliminados?

A Niti elimina a separação individual dos serviços de tokenização, atuando como um protocolo e infraestrutura tecnológica que permite a outros agentes criar e monetizar seus próprios sintéticos. Ao contrário de plataformas como MakerDAO, que operam com sistemas proprietários e utilizam-se de propriedade intelectual, a Niti se posicionará como uma plataforma aberta e livre, permitindo que outros operem sobre ela da forma que mais os beneficiarem individualmente. Atualmente, a maior parte dos serviços de stablecoins desenvolvem seus próprios contratos inteligentes e restringem a capacidade de seus clientes compreenderem os riscos associados às plataformas. A Niti eliminará essa barreira, promovendo uma utilização de uma maneira segura de operar.

Que atributos devem ser reduzidos bem abaixo dos padrões setoriais?

A Niti planeja reduzir significativamente o Capital Expenditure (CapEx) em comparação com outras stablecoins algorítmicas através da utilização de múltiplos ativos sintéticos no colateral dos empréstimos hipercolaterazliados em Bitcoin responsáveis pera criação dos sintéticos. Além disso, focamos em diminuir a quantidade de ativos digitais necessários para estabelecer o lastro das stablecoins. A plataforma utilizará exclusivamente bitcoin como lastro, e sintéticos como garantias, simplificando o processo e reduzindo a complexidade e os riscos operacionais.

Que atributos devem ser elevados bem acima dos padrões setoriais?

A facilidade de uso será consideravelmente aprimorada, uma vez que a padronização facilitará a escolha entre diferentes emissores de moedas pelos usuários. A NITI visa alcançar um amplo mercado de usuários, incluindo setores fora do escopo tradicional, como agricultores e industriais. Além disso, a diversidade de ativos será significativamente expandida. O foco não será competir diretamente com stablecoins IOU, mas sim oferecer uma vasta gama de sintéticos com diversas paridades de preços.

Nova Curva de Valor

3. Modelo

3.1 Discreet Log Contracts

Discreet Log Contracts (DLCs) são um tipo de smart contract no Bitcoin que permite que duas partes façam apostas ou acordos de forma privada, utilizando dados do mundo real para determinar o resultado. Seu funcionamento é similar ao da Lightning Network, mas sua função é, ao invés de criar canais de micropagamentos off-chain, criar canais de pagamentos condicionais.

Fonte: Interdax, “Discreet Log Contracts: Scalable Smart Contracts for Bitcoin”

DLCs usam um modelo similar à Lightning Network, mas ao invés de serem utilizados para pagamentos genéricos através de um canal de pagamentos, eles utilizam um canal para pagamentos condicionais, que dependem de um dado externo para serem executados. Alice e Bob mantém a custódia de seus Bitcoins, de forma análoga a um canal da Lightning Network, e a apenas uma das milhares de transações pré-assinadas por ambos pode ser executada, aquela na qual a assinatura do oráculo confirma o resultado da aposta com sua assinatura (seja preço, acontecimento político, climático, etc.). A primeira aposta em DLCs ocorreu entre dois importantes nomes do ecossistema Bitcoin: o criador do @BtcpayServer e o co-fundador da @Suredbits. Eles apostaram no resultado das eleições presidenciais americanas de 2020.

3.2 Como a NITI utiliza DLCs para implementar o sistema monetário de Hayek

A NITI não é Alice, nem Bob, nem o Oráculo. A NITI atua com uma coordenadora entre todas essas partes, fornecendo a infraestrutura tecnológica para que a Alice e Bob consigam se encontrar e escolher um conjunto de oráculos de alta reputação. Isso envolve superar um dos desafios citados no Whitepaper do Discreet Log Contracts: “Decentralized Matching“, ou Pareamento Descentralizado.

3.2.1 Pareamento Descentralizado

A NITI utiliza protocolos descentralizados de comunicação, como o #nostr, para facilitar o pareamento entre as partes interessadas em criar um contrato DLC (Alice e Bob) e o oráculo que fornecerá os dados externos necessários para a execução do contrato.

O Nostr (Notes and Other Stuff Transmitted by Relays) permite que os usuários publiquem conteúdo, interajam e troquem mensagens de forma segura e privada, sem depender de plataformas centralizadas. No Nostr, os usuários mantêm controle total sobre sua identidade e dados, utilizando criptografia de chave pública.

Através do Nostr, Alice e Bob podem publicar anonimamente suas intenções em fazer um contrato, especificando os termos desejados (ativo, data de expiração, faixa de preço, etc). Esses anúncios ficam visíveis para outros usuários do Nostr, que podem então manifestar interesse caso tenham intenção compatível. Uma vez que Alice e Bob se encontrem e verifiquem que seus interesses são complementares, eles podem então prosseguir com a criação do contrato DLC propriamente dito.

Oráculos que publicam periodicamente seus dados no #Nostr, tendo sua reputação baseada na precisão e na frequência com que esses dados são transmitidos. Alice e Bob então definem um conjunto de or[aculos reput[aveis os quais os dois aceitem utilizar no contrato para fornecer os dados externos necessários para a execução do contrato.

Todo esse processo de pareamento acontece de forma descentralizada, sem que Alice e Bob precisem confiar suas informações a intermediários. A NITI atua apenas como uma intermediadora, permitindo que as partes se encontrem e escolham um oráculo de forma eficiente e privada.

Além de facilitar o pareamento descentralizado entre Alice, Bob e um oráculo mutuamente confiável, o protocolo Nostr também permite que a Niti a interligação de múltiplos Discreet Log Contracts (DLCs) em sequência ou cascata. Essa arquitetura possibilita a criação de instrumentos financeiros complexos e automatizados no Bitcoin. O resultado verificado de um DLC pode servir automaticamente como gatilho para um próximo DLC pré-configurado pelas partes, criando assim uma cadeia de contratos condicionalmente interligados. Considerando um exemplo prático, suponha que Alice e Bob configuram um primeiro DLC onde o resultado depende da variação do valor do dólar em relação ao bitcoin (BTCUSD) em um determinado período. Eles antecipadamente configuram um conjunto de transações potenciais T = {T1, T2, ..., Tn} usando Adaptor Signatures, onde cada transação Ti corresponde a um intervalo possível de variação do BTCUSD, codificado na condição Ci. Ao final do período estipulado, o oráculo assina o resultado observado, por exemplo, Ck = "BTC/USD variou entre 10% e 20%". A NITI, atuando como coordenadora, verificar a informação e republica essa mensagem assinada pelo oráculo no Nostr. Alice e Bob podem então derivar a chave privada correspondente à transação vencedora Tk através da fórmula:

onde α e β são os segredos privados de Alice e Bob, respectivamente, e H é uma função hash criptográfica. Supondo que Alice e Bob desejam ativar um segundo DLC se o resultado Ck for observado, eles preparam um novo conjunto S = {S1, S2, ..., Sm} de transações potenciais para esse segundo DLC, onde cada Sj representa uma compra periódica de bitcoin. As chaves públicas dessas transações são derivadas incorporando a condição Ck do primeiro DLC:

onde G é um gerador da curva elíptica, α' e β' são novos segredos, e Dj codifica os detalhes da compra periódica. Quando a Niti publica a mensagem assinada com o resultado Ck no Nostr, Alice e Bob podem derivar a chave privada de uma transação Sj específica e ativar o segundo DLC:

Este processo pode ser repetido, encadeando múltiplos Discreet Log Contracts (DLCs) onde o resultado publicado pela Niti de um contrato serve como condição pré-imagem para ativar o próximo na cadeia, tudo operando de forma descentralizada via mensagens assinadas no Nostr. A NITI não intermedia a execução dos DLCs individuais, mas facilita a publicação dos resultados assinados pelo oráculo, permitindo que Alice e Bob ativem novos DLCs na cadeia conforme necessário. Esta combinação de DLCs com Adaptor Signatures e Nostr abre caminho para a construção de uma rede descentralizada de contratos financeiros programáveis diretamente na camada base do Bitcoin.

3.2.3 Uso de Colaterais Múltiplos

Em DLCs, é comum utilizar apenas um ativo digital como colateral, especialmente o bitcoin. Porém, a Niti emprega Lombard Credit (Crédito Lombard) que permite o uso de uma cesta diversificada de ativos sintéticos lastreados em Bitcoin como colateral.

Essa abordagem traz vantagens significativas, pois o Bitcoin é um ativo volátil no curto prazo. Ao diversificar o colateral com outros ativos sintéticos descorrelacionados, como ouro, dólar, ações etc., todos sintéticos hipercolateralizados em bitcoin, a volatilidade total da cesta de colateral é reduzida, mitigando o risco de chamadas de margem.

Créditos Lombard são uma modalidade tradicional de empréstimo onde ativos líquidos são utilizados como garantia ou colateral. Tradicionalmente oferecidos por bancos privados a clientes de alta renda, os Lombard loans permitem que os tomadores de empréstimo acessem liquidez sem precisar vender seus ativos.

No mercado tradicional, um Lombard loan funciona da seguinte forma: o cliente disponibiliza seus ativos líquidos (ações, títulos, cotas de fundos etc.) como garantia de um empréstimo. O banco então empresta uma quantia em moeda fiat dependendo da proporção do valor desses ativos dados em garantia e a volatilidade esperada. O cliente paga juros periódicos sobre o valor emprestado. Se o valor dos ativos dados em colateral cair abaixo de um limite pré-determinado em relação ao valor do empréstimo, ocorre uma chamada de margem. Nesse caso, o cliente precisa depositar mais ativos como colateral para recompor a margem de garantia exigida pelo banco. Se o cliente não conseguir recompor essa margem, o banco executa ou liquida os ativos dados inicialmente como colateral para quitar o empréstimo.

Na NITI, os Lombard loans são a base para a geração de sintéticos lastreados em múltiplos ativos. Por exemplo, Alice pode usar uma combinação de:

1/3 de um Sintético de Ouro

1/3 de um Sintético de Dólar

1/3 de Bitcoin

como colateral para criar um Sintético do Real através de um DLC. Se o preço do Bitcoin cair bruscamente, mas o do ouro e do dólar se mantiverem estáveis, o valor total do colateral de Alice não será tão impactado. Isso reduz significativamente a probabilidade de uma chamada de margem forçar o encerramento prematuro de seu contrato de Sintético de Real.

Além disso, os usuários podem criar cestas de colateral personalizadas que melhor se adequem ao seu perfil de risco e expectativas para o contrato específico.

Em análises de Value-at-Risk (VaR), foi possível quantificar os benefícios da diversificação na redução de risco ao se utilizar múltiplos ativos como colateral. Utilizando apenas Bitcoin como colateral, usando 1 dia como período, 99% de confiança e dados diários a partir de 2014, a quantidade em risco de ser perdida é de 8,25%. Com apenas dólar como colateral, é 1,81% e com apenas ouro é 2,14%. Agora, utilizando os 3 ativos em conjunto, na proporção de 1/3 cada, encontra-se o menor risco de todos: apenas 1%. Embora pareça contra intuitivo, isso ocorre porque o preço desses ativos tem baixa correlação: tendem a subir e descer em períodos separados. Ou seja, fica matematicamente determinado que é 8 vezes mais seguro utilizar múltiplos ativos como colateral do que apenas o Bitcoin.

Referências

Dryja, T. (2018). Discreet Log Contracts. Whitepaper.

Schramm, A. Bitcoin, o sistema de liquidação final. Artigo.

Bhatia, N. Dinheiro em Camadas. Livro.

Hayek, F. A. (1976). A Desestatização do Dinheiro. Livro.

Aristófanes. Obras completas. Referência específica sobre o uso de moedas na Grécia Antiga.

Kim, W. C., & Mauborgne, R. (2005). Blue Ocean Strategy. Harvard Business Review Press.

Credit Suisse. Lombard Loans

Investopedia. Gresham's Law